FHA vs. konvenční půjčky

Co je lepší hypotéka s nízkými splátkami: Půjčka FHA nebo konvenční 97?

Půjčky FHA jsou skvělé pro úvěry s nízkým až průměrným průměrem. Umožňují kreditní skóre začínající na pouhých 580 s 3,5% zálohou. Pojištění hypotéky FHA je však vždy nutné.

Konvenční půjčky jsou často lepší, pokud máte skvělý úvěr nebo plánujete zůstat v domě dlouho.

S úvěrem ve střední až vysoké 600s můžete získat konvenční půjčku 97 s pouhými 3% poklesem. A pojištění hypotéky lze později zrušit.

Ten pravý pro vás závisí na vašich cílech nákupu domů a na tom, na co se kvalifikujete.

Ověření způsobilosti k nákupu domů (5. února 2021)

V tomto článku (Přeskočit na …)

- Konvenční půjčka vs. FHA

- FHA vs. konvenční srovnávací graf

- Kreditní skóre

- poměr dluhu k příjmu

- pojištění hypotéky

- sazby hypotéky

- Hypoteční splátky

- FHA vs. konvenční Q & A

- O programu FHA se zálohou 3,5%

- O konvenčním 97% 3% akontačním programu

- Další hypotéky se sníženou zálohou

Konvenční půjčka vs. FHA

Dnešní kupci domů mají velké množství platebních možností se sníženou zálohou. Mnoho lidí si ale vybere buď konvenční půjčku se snížením o 3%, nebo půjčku FHA se snížením o 3,5%.

Takže, která půjčka je lepší? To záleží na vašich okolnostech.

Zde je stručný přehled toho, co potřebujete vědět o kvalifikaci pro klasickou půjčku vs. půjčku FHA.

Porovnávací tabulka FHA vs. konvenční 97

| Konvenční půjčka 97 | Půjčka FHA | |

| Minimální záloha | 3% | 3,5% |

| Minimální kreditní skóre | 620 | 580 |

| Maximální poměr dluhu k příjmu | 43% | 50% |

| Limit půjčky na rok 2021 (ve většině oblastí) | 548 250 $ | 356 362 $ |

| I ncome limit | Žádný limit příjmů | Žádný limit příjmů |

| Minimální příspěvek z kapsy |

0% (Zálohové a závěrečné náklady mohou být 100% dárkové fondy, granty nebo půjčky) |

0% (Zálohové a závěrečné náklady mohou být 100% dárkové fondy, granty nebo půjčky) |

Ověření způsobilosti k nákupu domů (5. února 2021)

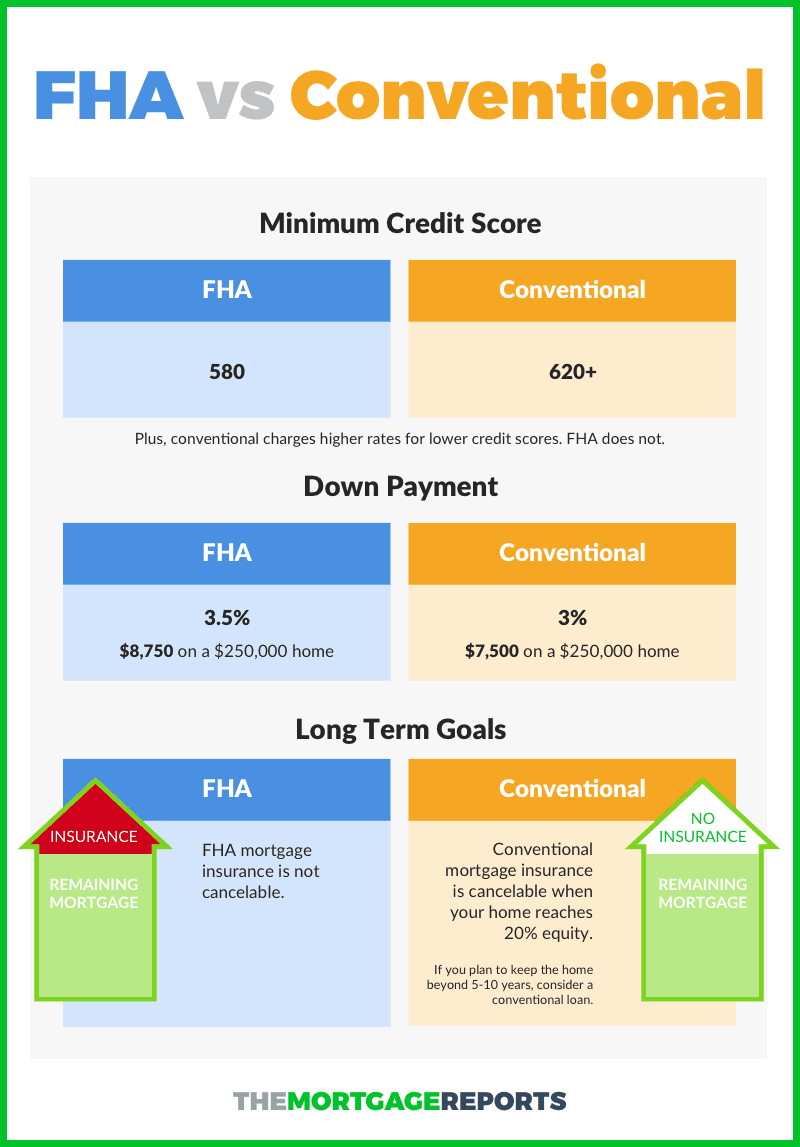

Kreditní skóre

Při rozhodování mezi půjčkou FHA a konvenční půjčkou 97 bude vaše individuální kreditní skóre záležitosti. Je to proto, že vaše kreditní skóre určuje, zda máte nárok na program; a ovlivňuje to i vaši měsíční splátku hypotéky.

Minimální požadavky na kreditní skóre pro FHA a konvenční půjčky jsou:

- FHA: 580 kreditní skóre se snížením o 3,5%; 500 kreditní skóre se snížením o 10%

- Konvenční: 620 kreditní skóre

Proto je-li vaše kreditní skóre mezi 500 a 620, půjčka FHA je pro vás nejlepší, protože je to vaše jediná dostupná možnost.

Pokud je však vaše kreditní skóre vyšší než 620, vyplatí se hledat konvenční půjčku se snížením o 3%. Zejména proto, že jak se vaše kreditní skóre zvyšuje, klesá i vaše hypoteční sazba.

Poměr dluhu k příjmu

Dalším faktorem, který musíte vzít v úvahu při výběru mezi konvenční půjčkou a půjčkou FHA, je váš „poměr dluhu k příjmu“: výše dluhu, který dlužíte na měsíční bázi ve srovnání s vaším měsíčním hrubým příjmem.

Konvenční půjčky obvykle umožňují maximální DTI 43% – to znamená, že vaše dluhy nezabírají více než 43% vašeho hrubého příjmu – zatímco půjčky FHA umožňují štědřejších 50%.

I v případě půjček FHA však budete muset nakupovat, pokud je váš poměr dluhu k příjmu vyšší než 45%, protože je těžší najít věřitele, kteří tak skutečně nabízejí. větší flexibilita.

Poměr dluhu k příjmu má tendenci dělat větší rozdíl v drahých oblastech, jako jsou velká města, kde jsou vysoké ceny bydlení.Pokud nakupujete někde v Los Angeles, New Yorku nebo Seattlu, váš měsíční dluh (včetně nákladů na hypotéku) zabírá mnohem více z vašeho příjmu jednoduše proto, že domy jsou mnohem dražší.

V takovém případě může být půjčka FHA s flexibilnějšími standardy vhodnější než konvenční půjčka.

Pojištění hypotéky

FHA i konvenční půjčky účtují hypoteční pojištění. Náklady se však liší v závislosti na tom, jaký typ půjčky máte a jak dlouho hypotéku držíte.

| konvenční půjčky | půjčky FHA | |

| Typ pojištění hypotéky | Soukromé pojištění hypotéky (PMI) | Pojištění hypotéky (MIP) |

| Poplatek za pojištění hypotéky předem | n / a | 1,75% |

| Roční sazba pojištění hypotéky | Až 2,25% z výše půjčky | 0,85% z částky půjčky |

| Doba trvání | Dokud půjčka nedosáhne 80% LTV | 11 let (záloha 10% nebo více) NEBO Životnost úvěru (záloha 3,5% až 10%) |

Hypoteční pojištění FHA (tzv. MIP) je pro všechny stejné: 0,85% z částky úvěru ročně, s jednorázovým poplatkem předem 1,75%. Konvenční pojištění hypotéky (zvané PMI) se liší v závislosti na vašem úvěrovém skóre a poměru půjčky k hodnotě. Ten levnější pro vás tedy závisí na vaší situaci.

Konvenční 97 hypotečních pojištění končí s 80% hodnotou úvěru. To znamená, že se váš Konvenční 97 může postupem času stát lepší hodnotou – zejména pro dlužníky s vysokým kreditním skóre.

Zvažte také počáteční poplatky.

FHA účtuje samostatnou hypotéku pojistné v době uzavření známé jako MIP předem. Počáteční MIP stojí 1,75% z vaší velikosti úvěru, připočítává se k vašemu zůstatku a je nevratný, s výjimkou FHA Streamline Refinance.

Konvenční 97 neúčtuje žádný ekvivalent předem požadovaného poplatku za pojištění hypotéky. Účtuje pouze měsíční pojištění hypotéky.

Hypoteční sazby

Hypoteční sazby obvykle vypadají u půjček FHA nižší než u klasických papírových půjček. Například dnešní průměrné sazby FHA jsou podle sítě The Mortgage Reports nízké až 2,25% (2,75% APR), zatímco běžné sazby jsou až 2,75% (2,75% APR).

Tyto sazby však nelze brát v nominální hodnotě. Zaprvé proto, že vaše sazba se bude pravděpodobně lišit od průměrné sazby.

Zadruhé, protože PMI a kreditní skóre mohou také ovlivnit vaši úrokovou sazbu a splácení hypotéky. U konvenčních půjček znamená nižší kreditní skóre vyšší úrokovou sazbu. Pokud je tedy vaše skóre v nízkých až středních 600s, půjčka FHA může být levnější.

Konvenční půjčky také zakládají sazby pojištění hypotéky na vašem úvěrovém skóre, což také přispívá k vyšší měsíční splátce.

Získejte konvenční a FHA sazby hypotéky ještě dnes (5. února 2021)

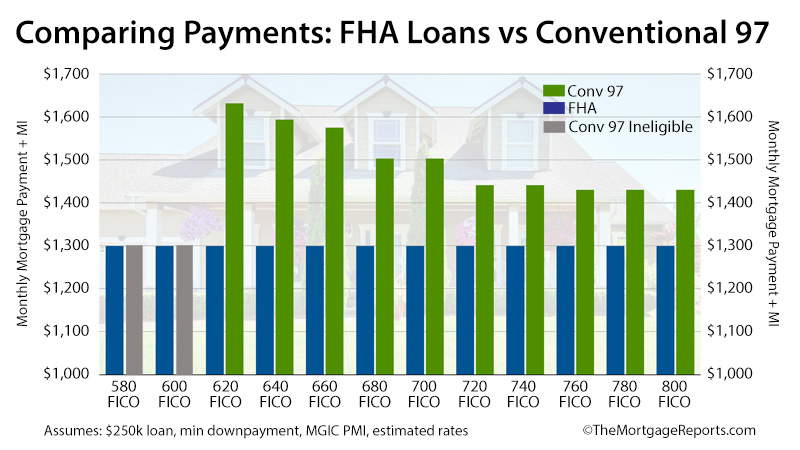

Splátky hypotéky

Se zvyšujícím se kreditním skóre je půjčka Konvenční 97 atraktivnější. Je to proto, že vaše sazba hypotéky klesá. Výsledkem je také pokles vašich měsíčních plateb a nákladů PMI. To se liší od toho, jak fungují půjčky FHA.

U půjčky FHA stojí vaše hypotéční sazba a MIP stejné bez ohledu na vaše skóre FICO.

To znamená, že z krátkodobého hlediska půjčky FHA často vyhrají.

Předpokládání velikosti půjčky 250 000 USD a dnešní sazby hypoték jsou půjčky FHA o 10% levnější pro dlužníky s „vynikajícím“ úvěrovým skóre. Pro dlužníky se slabým úvěrem jsou o 26% levnější.

Ale z dlouhodobého hlediska jsou dlužníci s nadprůměrným úvěrovým skóre obvykle zjistí, že konvenční 97 půjček je ve srovnání s půjčkami FHA ekonomičtější.

Nezapomeňte, že pojištění hypotéky pro běžné půjčky lze zrušit při poměru 20% půjčky k hodnotě. Ale pojištění hypotéky FHA obvykle trvá celou dobu trvání půjčky.

Takže pokud zůstanete v domácnosti dostatečně dlouho na to, abyste dosáhli 20% vlastního kapitálu – a zejména pokud máte dobré kreditní skóre – může být konvenční půjčka vaším z dlouhodobého hlediska levnější varianta.

Ověřte, zda je váš dům vhodný pro nákup bility (5. února 2021)

FHA vs. konvenční Q & A

Mezi FHA a konvenčními produkty závisí lepší půjčka na vašich finančních podmínkách.FHA může být lepší než konvenční, pokud máte kreditní skóre pod 680 nebo vyšší úroveň dluhu (až 50% DTI). Konvenční půjčky se stávají atraktivnějšími, čím vyšší je vaše kreditní skóre, protože můžete získat nižší úrokovou sazbu a měsíční splátky.

Refinancováním hypotéky můžete přejít z FHA na konvenční půjčku. To znamená, že získáte novou, konvenční půjčku na splacení vaší stávající půjčky FHA. To by mohlo dávat smysl, pokud máte doma alespoň 20% vlastního kapitálu a kreditní skóre 620 nebo vyšší. Pak můžete být schopni spořit přechodem z FHA na konvenční půjčku bez PMI.

Pokud získáte konvenční půjčku se snížením o 20% nebo více, nebudete muset platit hypoteční pojištění. To je velká výhoda oproti půjčkám FHA, které vyžadují pojištění hypotéky bez ohledu na velikost zálohy.

Konvenční půjčka 97 vám také umožňuje snížit pouze 3%, zatímco FHA vyžaduje minimálně 3,5%. A konvenční půjčky nabízejí nižší sazby hypotéky, čím vyšší je vaše kreditní skóre. To je dobrá zpráva, pokud máte dobré kreditní skóre 720 nebo vyšší.

Půjčky FHA jsou skvělé pro dlužníky, kteří potřebují půjčku na bydlení se spodní hranicí vstupu. Velkou výhodou je, že umožňují nižší zálohy (pouze 3,5%) a nižší kreditní skóre (580) než jiné půjčky.

Ale existují i nevýhody půjček FHA. Za pojištění hypotéky FHA musíte platit bez ohledu na velikost zálohy. A toho se nemůžete zbavit, pokud nebudete refinancovat. Takže pokud máte skvělé kreditní skóre a / nebo dáváte 20% nebo více dolů, půjčka FHA pro vás pravděpodobně není tou správnou volbou. V takovém případě nahlédněte do konvenční půjčky.

Konvenční půjčky vyžadují kreditní skóre alespoň 620. Někteří věřitelé však mohou stanovit své vlastní požadavky, počínaje 640, 660 nebo dokonce vyššími. Vaše konvenční sazba hypotéky bude navíc lepší, čím vyšší bude vaše kreditní skóre. Takže zvláště pokud je váš kredit na spodním konci, nezapomeňte se předvádět s různými věřiteli za nejlepší cenu.

Půjčky FHA vyžadují ve většině případů kreditní skóre 580 nebo vyšší. Možná budete moci získat půjčku FHA s kreditním skóre 500-580, pokud provedete zálohu ve výši 10% nebo větší. Budete však muset hledat správného věřitele, protože ne všechny hypoteční společnosti povolují skóre v tomto rozmezí u půjček FHA.

Konvenční úrokové sazby půjček jsou obvykle o něco vyšší než sazby hypoték FHA. Je to proto, že půjčky FHA jsou podporovány Federální správou bydlení, což je pro věřitele činí méně „riskantními“ a umožňuje nižší sazby. Pokud však máte skvělé kreditní skóre (ve většině případů nad 680), můžete mít nárok na nižší konvenční úroková sazba.

U každé půjčky však musíte vzít v úvahu roční sazbu pojištění hypotéky. V závislosti na vašem kreditním skóre a akontaci mohou být sazby konvenčního pojištění hypotéky vyšší nebo nižší než sazby pojištění FHA. To ovlivní, který úvěr je celkově levnější.

Na klasickou půjčku byste se mohli kvalifikovat, pokud máte kreditní skóre alespoň 620; poměr dluhu k příjmu 43% nebo méně; 3% záloha; a stabilní dvouletá historie zaměstnání prokázaná daňovými přiznáními a bankovními výpisy. Chcete-li získat nárok na konvenční půjčku 97 se sníženou zálohou, musíte si koupit nemovitost pro jednu rodinu (nejsou povoleny 2, 3 nebo 4 jednotky).

Můžete získat nárok na půjčku FHA, pokud máte kreditní skóre 580 nebo vyšší; poměr dluhu k příjmu nižší než 50%; a dost peněz na složení zálohy minimálně 3,5%. Potřebujete také stálou práci a příjem, což dokazují daňová přiznání. Můžete získat půjčku FHA s vlastnostmi 1, 2, 3 nebo 4 jednotky.

FHA vs. konvenční infografika

O zálohovém programu FHA 3,5%

Federální správa bydlení (FHA) není věřitelem. Spíše je to pojistitel půjčky. Federální agentura byla založena v roce 1934 a existuje za účelem podpory vlastnictví domů v komunitách.

FHA slibuje dostupné a stabilní financování a vytvořila program, kterým by pojistila americké věřitele proti ztrátám z půjčky a poskytla výhodnější půjčku podmínky pro dlužníky z USA.

O více než 80 let později FHA nadále plní svou roli.

Dnešní majitelé domů FHA získávají přístup k půjčkám až na 30 let; minimální požadavky na zálohu jsou jen 3,5%; a sazby hypoték FHA běžně překonávají tržní průměr – často o čtvrt procentního bodu nebo více.

Za účelem získání podpory FHA musí banky ověřit pouze to, zda půjčky splňují minimální úvěrové standardy FHA, což je soubor pravidel, které se běžněji nazývají „pokyny FHA k hypotékám“.

Pokyny FHA k hypotékám uvádějí, že způsobilí kupci domů musí mít například doložený ověřitelný příjem; a požadovat, aby kupující domů žili v kupovaném domě.

FHA také požaduje, aby kupci domů platili pojistné na pojištění hypotéky ( MIP) jako součást jejich měsíčních splátek.

FHA MIP se liší podle typu půjčky a zálohy, přičemž nejběžnějším scénářem je nákup kupujícího doma s využitím 30leté půjčky FHA s pevnou úrokovou sazbou s minimálním přípustným splacením 3,5%. ; a platba 0,85 procenta z vypůjčené částky na pojistném na hypoteční pojištění ročně, nebo 71 $ měsíčně za zapůjčených 100 000 $.

FHA ruší FHA MIP po 11 letech u půjček, které začaly s 10% akontací nebo vyšší Pro všechny ostatní musí být FHA MIP splacena, dokud není půjčka splacena v plné výši nebo refinancována, i k půjčce jiné než FHA.

FHA je největší pojišťovnou hypoték na světě. V současné době zajišťuje téměř 1 v 4 nové hypotéky v USA.

Ověření způsobilosti vašeho domu k nákupu FHA (5. února 2021)

O konvenčním 97% 3% akontačním programu

Konvenční půjčka 97 je další možností nízké zálohy, kterou mají dnešní hypoteční dlužníci k dispozici.

Program, který je k dispozici prostřednictvím Fannie Mae a Freddie Mac, byl nedávno přestavěn, aby byl levnější a snadněji použitelný.

Například ve srovnání s původním modelem Conventional 97 je nejnovější verze k dispozici kupujícím, kteří kupují poprvé, i kupujícím s opakovaným nákupem, kde je „kupec, který kupuje poprvé“ definován jako osoba, která za poslední tři roky nevlastnila dům.

Tato definice prvního kupujícího znamená, že spotřebitelé, kteří v posledním desetiletí přišli o domov pro uzavření trhu, mohou podle nových pravidel programu splňovat podmínky konvenční 97.

Dále proto, že konvenční 97 pokud jde o hotovostní dary na zálohy, od kupujících domů se nevyžaduje, aby složili zálohu ze svých vlastních prostředků. Peníze mohou být 100% nadané a příbuzní. Jediným požadavkem je, že dárek je ve skutečnosti dárek – „půjčky“ se zálohou nejsou povoleny.

Pravidla programu Konvenční 97 jsou pro způsobilé dlužníky přímočará.

Program Konvenční 97 vyžaduje minimální zálohu 3%, povoleny jsou pouze 30leté hypotéky s pevnou sazbou a půjčka musí být použít k primárnímu bydlení.

Kromě toho je jen velmi málo odlišitelné od konvenčního typu úvěru od jakéhokoli jiného běžného typu hypotéky. Dlužníci jsou povinni ověřovat příjem a zaměstnání; program lze použít k refinancování domácnost; a poradenství kupujících domů není vyžadováno.

A stejně jako u jiných konvenčních půjček, protože konvenční půjčky 97 obsahují méně než dvacet procent vlastního kapitálu, vyžadují, aby dlužníci platili soukromé pojištění hypotéky (PMI).

U všech konvenčních 97 půjček však PMI zruší, když půjčka dosáhne 80% LTV. To znamená, že když má majitel domu 20% vlastní kapitál ts home.

Ověřte si svou obvyklou způsobilost půjčky (5. února 2021)

Další hypotéky s nízkými splátkami

Dnešní sazby hypoték jsou nízké a nájemné v celé zemi roste. Na mnoha trzích v USA odpověď na otázku „Mám si pronajmout nebo koupit?“ se posunula směrem k „buy“.

Ještě lepší – kupující, kteří kupují první bydlení, mají okamžitý přístup k půjčkám s nízkými splátkami.

Nedávno hypoteční věřitelé snížili minimální požadavky na kreditní skóre pro Populární půjčka FHA se splátkami ve výši 3,5%; a byly přestavěny dva 3% zálohové programy – konvenční 97 a hypotéka Fannie Mae HomeReady ™.

Přidejte k těmto dvěma programům 100% půjčku VA podporovanou ministerstvem pro záležitosti veteránů a ne -peníze, „půjčka na venkovské bydlení“ od amerického ministerstva zemědělství (USDA), a najdete dnešní kupce domů bez nedostatku možnosti půjčky na bydlení s nízkými a žádnými splátkami.

Pro mnoho kupujících však bude mít na výběr mezi půjčkami s nízkými splátkami mezi půjčkou FHA a konvenční 97. Důvodem je, že půjčky VA jsou k dispozici pouze vojenským dlužníkům; půjčky USDA jsou omezeny na příměstské a venkovské oblasti s maximálními limity příjmů; a HomeReady ™ má podobná omezení příjmů.

Dnešní sazby hypotéky FHA a konvenční hypotéky

Pro dnešní kupující domů s nízkými splátkami existují scénáře, ve kterých je půjčka FHA nejlepší pro financování; a existují scénáře, ve kterých je jasným vítězem konvenční 97. Sazby pro oba produkty by měly být Zkontroluji a vyhodnotím.

Podívejte se nyní na skutečné úrokové sazby hypoték. Pro začátek není vyžadováno vaše číslo sociálního zabezpečení a všechny nabídky přicházejí s okamžitým přístupem k vašim živým kreditním skóre.

Ověřte svou novou sazbu (5. února 2021)