FHA vs. konventionelle Darlehen

Was ist besser? Hypothek mit niedriger Anzahlung: Das FHA-Darlehen oder konventionelle 97?

FHA-Kredite eignen sich hervorragend für Kredite mit niedrigem bis durchschnittlichem Wert. Sie ermöglichen Kredit-Scores ab nur 580 mit einer Anzahlung von 3,5%. Eine FHA-Hypothekenversicherung ist jedoch immer erforderlich.

Herkömmliche Kredite sind oft besser, wenn Sie über gute Kredite verfügen oder planen, lange im Haus zu bleiben.

Mit Krediten in den mittleren bis hohen 600er Jahren können Sie einen konventionellen 97-Kredit mit nur 3% Rabatt erhalten. Und Hypothekenversicherungen können später gekündigt werden.

Das richtige für Sie hängt von Ihren Kaufzielen ab und davon, wofür Sie sich qualifizieren.

Überprüfen Sie Ihre Berechtigung zum Kauf von Eigenheimen (5. Februar 2021).

In diesem Artikel (Weiter mit…)

- Konventionelles Darlehen vs. FHA

- FHA vs. konventionelle Vergleichstabelle

- Kredit-Scores

- Schulden-Einkommens-Verhältnis

- Hypothekenversicherung

- Hypothekenzinsen

- Hypothekenzahlungen

- FHA vs. konventionelles Q & A

- Über das FHA 3,5% Anzahlungsprogramm

- Über das konventionelle 97 3% Anzahlungsprogramm

- Zusätzliche Hypotheken mit niedriger Anzahlung

Konventionelles Darlehen vs. FHA

Für die heutigen Käufer von Eigenheimen gibt es eine Vielzahl von Optionen für niedrige Anzahlungen. Aber viele werden entweder ein konventionelles Darlehen mit 3% weniger oder ein FHA-Darlehen mit 3,5% weniger wählen.

Welches Darlehen ist also besser? Das hängt von Ihren Umständen ab.

Hier ist ein kurzer Überblick darüber, was Sie über die Qualifizierung für ein herkömmliches Darlehen im Vergleich zu einem FHA-Darlehen wissen müssen.

FHA vs. konventionelle 97-Vergleichstabelle

| Konventionelles 97-Darlehen | FHA-Darlehen | |

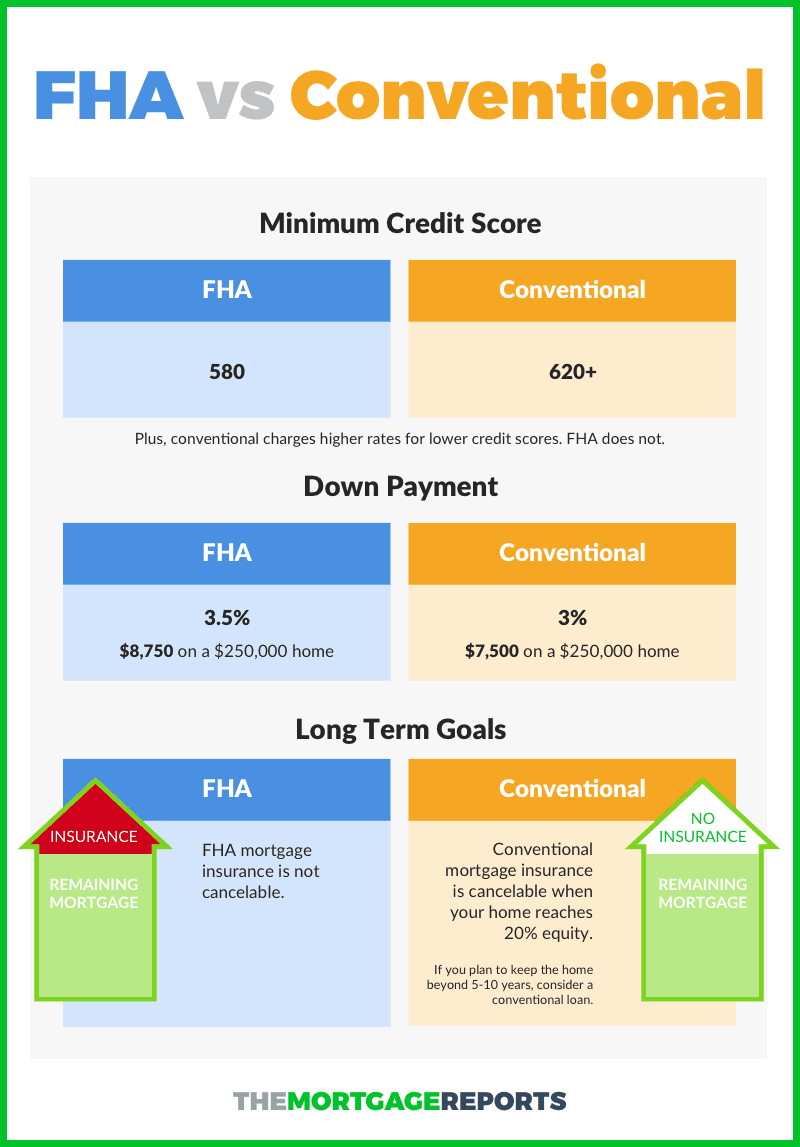

| Mindestanzahlung | 3% | 3,5% |

| Mindestpunktzahl | 620 | 580 |

| Maximales Verhältnis von Schulden zu Einkommen | 43% | 50% |

| Kreditlimit für 2021 (in den meisten Gebieten) | $ 548.250 | $ 356.362 |

| I. Einkommensgrenze | Keine Einkommensgrenze | Keine Einkommensgrenze |

| Mindestbeitrag |

0% (Anzahlungs- und Abschlusskosten können 100% Geschenkmittel, Zuschüsse oder Darlehen sein) |

0% (Anzahlungs- und Abschlusskosten können 100% Geschenkmittel, Zuschüsse oder Darlehen sein) |

Überprüfen Sie Ihre Kaufberechtigung für Eigenheime (5. Februar 2021) Angelegenheiten. Dies liegt daran, dass Ihre Kreditwürdigkeit bestimmt, ob Sie für das Programm geeignet sind. Dies wirkt sich auch auf Ihre monatliche Hypothekenzahlung aus.

Die Mindestanforderungen an die Kreditwürdigkeit von FHA- und konventionellen Krediten sind:

- FHA: 580 Kreditpunkte mit einem Rückgang von 3,5%; 500 Kredit-Score mit 10% weniger

- Konventionell: 620 Kredit-Score

Wenn Ihr Kredit-Score zwischen 500 und 620 liegt, ist das FHA-Darlehen daher am besten für Sie, weil Dies ist Ihre einzige verfügbare Option.

Wenn Ihre Kreditwürdigkeit jedoch über 620 liegt, lohnt es sich, einen herkömmlichen Kredit mit einem Rückgang von 3% zu prüfen. Vor allem, weil Ihre Hypothekenzinsen mit steigender Kreditwürdigkeit sinken.

Schulden-Einkommens-Verhältnis

Ein weiterer Faktor, den Sie bei der Wahl zwischen einem konventionellen und einem FHA-Darlehen berücksichtigen müssen, ist Ihr „Schulden-Einkommens-Verhältnis“: die Höhe Ihrer Schulden Schulden im Vergleich zu Ihrem monatlichen Bruttoeinkommen auf monatlicher Basis.

Herkömmliche Kredite erlauben normalerweise einen maximalen DTI von 43% – was bedeutet, dass Ihre Schulden nicht mehr als 43% Ihres Bruttoeinkommens ausmachen – während FHA-Kredite dies zulassen großzügigere 50%.

Selbst bei FHA-Darlehen müssen Sie sich jedoch umsehen, wenn Ihr Schulden-Einkommens-Verhältnis über 45% liegt, da es schwieriger ist, Kreditgeber zu finden, die dies tatsächlich anbieten viel Flexibilität.

Schulden-Einkommens-Verhältnisse machen in teuren Gebieten wie Großstädten mit hohen Immobilienpreisen tendenziell einen größeren Unterschied.Wenn Sie irgendwo wie in Los Angeles, New York oder Seattle einkaufen, wird Ihre monatliche Verschuldung (einschließlich Hypothekenkosten) viel mehr von Ihrem Einkommen beanspruchen, einfach weil Häuser so viel teurer sind.

In diesem Fall passt ein FHA-Darlehen mit flexibleren Standards möglicherweise besser als ein herkömmliches Darlehen.

Hypothekenversicherung

FHA und konventionelle Kredite erheben beide eine Hypothekenversicherung. Die Kosten variieren jedoch je nachdem, welche Art von Darlehen Sie haben und wie lange Sie die Hypothek behalten.

| Konventionelle Darlehen | FHA-Darlehen | |

| Hypothekenversicherungstyp | Private Hypothekenversicherung (PMI) | Hypothekenversicherungsprämie (MIP) |

| Hypothekenversicherungsgebühr im Voraus | n / a | 1,75% |

| Jährlicher Hypothekenversicherungssatz | Bis zu 2,25% von Darlehensbetrag | 0,85% des Darlehensbetrags |

| Laufzeit | Bis das Darlehen 80% LTV erreicht | 11 Jahre (Anzahlung) 10% oder mehr) ODER Laufzeit des Darlehens (Anzahlung von 3,5% bis 10%) |

Die FHA-Hypothekenversicherung (MIP genannt) ist für alle gleich: 0,85% des Darlehensbetrags pro Jahr mit einer einmaligen Vorabgebühr von 1,75%. Die konventionelle Hypothekenversicherung (PMI genannt) hängt von Ihrer Kreditwürdigkeit und dem Verhältnis von Kredit zu Wert ab. Das günstigere für Sie hängt also von Ihrer Situation ab.

Die konventionelle 97-Hypothekenversicherung geht mit einem Beleihungswert von 80% verloren. Dies bedeutet, dass Ihr Conventional 97 im Laufe der Zeit zu einem besseren Wert werden kann – insbesondere für Kreditnehmer mit hohen Kredit-Scores.

Berücksichtigen Sie auch Vorabgebühren.

Die FHA berechnet eine separate Hypothek Versicherungsprämie zum Zeitpunkt des Abschlusses als Upfront MIP bekannt. Upfront MIP kostet 1,75% Ihres Darlehensvolumens, wird Ihrem Guthaben hinzugefügt und kann nur über die FHA Streamline Refinance zurückgefordert werden.

Der Conventional 97 erhebt keine gleichwertige Vorabgebühr für Hypothekenversicherungen. Es werden nur monatliche Hypothekenversicherungen berechnet.

Hypothekenzinsen

Hypothekenzinsen sind bei FHA-Darlehen in der Regel niedriger als bei herkömmlichen Darlehen auf Papier. Beispielsweise liegen die durchschnittlichen FHA-Sätze von heute bei nur 2,25% (2,75% APR), während die herkömmlichen Sätze laut dem Netzwerk von The Mortgage Reports bei nur 2,75% (2,75% APR) liegen.

Diese Sätze können jedoch nicht zum Nennwert angenommen werden. Erstens, weil Ihre Rate wahrscheinlich von der durchschnittlichen Rate abweicht.

Zweitens, da PMI und Kredit-Score auch Ihren Zinssatz und Ihre Hypothekenzahlung beeinflussen können. Bei herkömmlichen Krediten bedeutet eine niedrigere Kreditwürdigkeit einen höheren Zinssatz. Wenn Ihre Punktzahl also zwischen Mitte und Mitte 600 liegt, ist ein FHA-Darlehen möglicherweise günstiger.

Herkömmliche Kredite basieren auch auf Ihrer Kreditwürdigkeit, was ebenfalls zu einer höheren monatlichen Zahlung beiträgt.

Erhalten Sie heute (5. Februar 2021) konventionelle und FHA-Hypothekenzinsen.

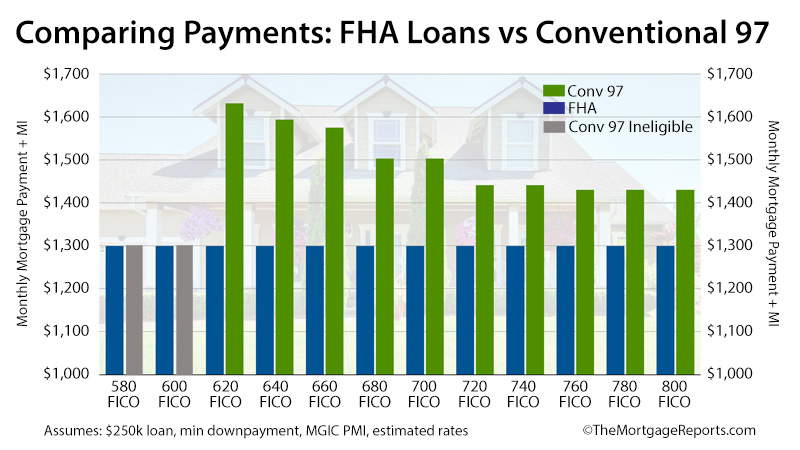

Hypothekenzahlungen

Mit zunehmender Kreditwürdigkeit wird das konventionelle 97-Darlehen attraktiver. Dies liegt daran, dass Ihr Hypothekenzins sinkt. Infolgedessen sinken auch Ihre monatlichen Zahlungen und PMI-Kosten. Dies unterscheidet sich von der Funktionsweise von FHA-Darlehen.

Bei einem FHA-Darlehen kosten Ihr Hypothekenzins und Ihr MEP unabhängig von Ihrer FICO-Punktzahl gleich viel.

Das bedeutet, dass FHA-Kredite kurzfristig häufig gewinnen.

Angenommen, eine Kreditgröße Mit 250.000 USD und den heutigen Hypothekenzinsen sind FHA-Kredite für Kreditnehmer mit „hervorragenden“ Kredit-Scores 10% billiger. Für Kreditnehmer mit schwachen Krediten sind sie 26% billiger.

Aber langfristig Kreditnehmer Bei einer überdurchschnittlichen Kreditwürdigkeit sind herkömmliche 97-Kredite im Vergleich zu FHA-Krediten in der Regel wirtschaftlicher.

Denken Sie daran, dass Hypothekenversicherungen für konventionelle Kredite mit einem Kredit-Wert-Verhältnis von 20% gekündigt werden können. FHA-Hypothekenversicherungen In der Regel dauert die gesamte Laufzeit des Kredits.

Wenn Sie also lange genug im Haus bleiben, um 20% Eigenkapital zu erreichen – und insbesondere, wenn Sie eine gute Kreditwürdigkeit haben -, könnte ein herkömmlicher Kredit Ihr sein auf lange Sicht günstigere Option.

Überprüfen Sie Ihre Kaufberechtigung bility (5. Februar 2021)

FHA gegen konventionelles Q & A

Zwischen FHA und konventionell hängt das bessere Darlehen für Sie von Ihren finanziellen Umständen ab.FHA ist möglicherweise besser als herkömmlich, wenn Sie einen Kredit-Score unter 680 oder einen höheren Verschuldungsgrad (bis zu 50% DTI) haben. Herkömmliche Kredite werden umso attraktiver, je höher Ihre Kreditwürdigkeit ist, da Sie einen niedrigeren Zinssatz und eine niedrigere monatliche Zahlung erhalten können.

Sie können von einem FHA zu einem herkömmlichen Darlehen wechseln, indem Sie Ihre Hypothek refinanzieren. Dies bedeutet, dass Sie ein neues, herkömmliches Darlehen erhalten, um Ihr bestehendes FHA-Darlehen zurückzuzahlen. Dies kann sinnvoll sein, wenn Sie mindestens 20% Eigenkapital in Ihrem Haus und einen Kredit-Score von 620 oder höher haben. Dann können Sie möglicherweise sparen, indem Sie von einem FHA zu einem herkömmlichen Darlehen ohne PMI wechseln.

Wenn Sie ein herkömmliches Darlehen mit 20% oder mehr erhalten, müssen Sie keine Hypothekenversicherung bezahlen. Dies ist ein großer Vorteil gegenüber FHA-Darlehen, für die unabhängig von Ihrer Anzahlung eine Hypothekenversicherung erforderlich ist.

Mit dem herkömmlichen 97-Darlehen können Sie auch nur 3% senken, während für die FHA mindestens 3,5% erforderlich sind. Und herkömmliche Kredite bieten niedrigere Hypothekenzinsen, je höher Ihre Kreditwürdigkeit ist. Das sind gute Nachrichten, wenn Sie einen guten Kredit-Score von 720 oder höher haben.

FHA-Darlehen eignen sich hervorragend für Kreditnehmer, die ein Wohnungsbaudarlehen mit einer niedrigeren Einstiegsgrenze benötigen. Die großen Vorteile sind, dass sie niedrigere Anzahlungen (nur 3,5%) und eine niedrigere Kreditwürdigkeit (580) als andere Kredite ermöglichen.

Aber auch FHA-Kredite haben Nachteile. Sie müssen für die FHA-Hypothekenversicherung unabhängig von der Anzahlungsgröße bezahlen. Und Sie können es nur loswerden, wenn Sie sich refinanzieren. Wenn Sie also eine gute Kreditwürdigkeit haben und / oder 20% oder mehr verlieren, ist ein FHA-Darlehen wahrscheinlich nicht die richtige Wahl für Sie. In diesem Fall sollten Sie stattdessen ein herkömmliches Darlehen prüfen.

Herkömmliche Kredite erfordern eine Kreditwürdigkeit von mindestens 620. Einige Kreditgeber stellen jedoch möglicherweise ihre eigenen Anforderungen, beginnend bei 640, 660 oder sogar höher. Außerdem ist Ihr herkömmlicher Hypothekenzins umso besser, je höher Ihre Kreditwürdigkeit ist. Vor allem, wenn Ihr Kredit am unteren Ende liegt, sollten Sie sich bei verschiedenen Kreditgebern umsehen, um das beste Angebot zu erhalten.

FHA-Kredite erfordern in den meisten Fällen einen Kredit-Score von 580 oder höher. Möglicherweise können Sie ein FHA-Darlehen mit einem Kredit-Score von 500-580 erhalten, wenn Sie eine Anzahlung von 10% oder mehr leisten. Sie müssen jedoch nach dem richtigen Kreditgeber suchen, da nicht alle Hypothekenbanken Scores in diesem Bereich für FHA-Kredite zulassen.

Herkömmliche Darlehenszinssätze sind in der Regel etwas höher als die FHA-Hypothekenzinsen. Dies liegt daran, dass FHA-Kredite von der Federal Housing Administration abgesichert werden, was sie für Kreditgeber weniger „riskant“ macht und niedrigere Zinssätze ermöglicht. Wenn Sie jedoch einen hohen Kredit-Score haben (in den meisten Fällen über 680), können Sie sich für einen niedrigeren qualifizieren konventioneller Zinssatz.

Sie müssen jedoch auch den jährlichen Hypothekenversicherungssatz für jedes Darlehen berücksichtigen. Abhängig von Ihrer Kreditwürdigkeit und Anzahlung können die herkömmlichen Hypothekenversicherungssätze höher oder niedriger sein als die FHA-Versicherungssätze. Dies wirkt sich auf welches Darlehen aus ist insgesamt billiger.

Sie können sich für ein herkömmliches Darlehen qualifizieren, wenn Sie einen Kredit-Score von mindestens 620 haben, ein Verhältnis von Schulden zu Einkommen von 43% oder weniger, eine Anzahlung von 3% und eine stabile zweijährige Beschäftigungshistorie, die durch Steuererklärungen und Kontoauszüge belegt wird. Um sich für das konventionelle Darlehen mit niedriger Anzahlung 97 zu qualifizieren, müssen Sie ein Einfamilienhaus kaufen (Keine 2-, 3- oder 4-Einheiten zulässig).

Sie können sich für ein FHA-Darlehen qualifizieren, wenn Sie einen Kredit-Score von 580 oder höher haben. eine Schuldenquote von weniger als 50%; und genug Geld, um mindestens 3,5% Anzahlung zu leisten. Sie benötigen auch einen festen Arbeitsplatz und ein festes Einkommen, was durch Steuererklärungen belegt wird. Sie können ein FHA-Darlehen mit 1-, 2-, 3- oder 4-Einheiten-Immobilien erhalten.

FHA gegen konventionelle Infografik

Über das 3,5% -Zahlungsprogramm der FHA

Die Federal Housing Administration (FHA) ist kein Kreditgeber. Es handelt sich vielmehr um einen Kreditversicherer. Die Bundesbehörde wurde 1934 gegründet und dient der Unterstützung des Wohneigentums in Gemeinden.

Die FHA versprach eine erschwingliche und stabile Finanzierung und richtete ein Programm ein, mit dem sie US-Kreditgeber gegen Kreditverluste versichern und günstigere Kredite vergeben sollte Bedingungen für US-Kreditnehmer.

Mehr als 80 Jahre später erfüllt die FHA weiterhin ihre Rolle.

Heutige FHA-Hausbesitzer erhalten Zugang zu Krediten von bis zu 30 Jahren; Die Mindestanzahlungsanforderungen betragen nur 3,5%. und die FHA-Hypothekenzinsen übertrafen routinemäßig den Marktdurchschnitt – oft um einen Viertelprozentpunkt oder mehr.

Um die Unterstützung der FHA zu erhalten, müssen die Banken nur überprüfen, ob die Kredite den Mindeststandards für die FHA-Kreditvergabe entsprechen. Diese Sammlung von Regeln wird allgemein als „FHA-Hypothekenrichtlinien“ bezeichnet.

In den FHA-Hypothekenrichtlinien heißt es, dass berechtigte Käufer von Eigenheimen beispielsweise ein dokumentiertes, überprüfbares Einkommen haben müssen und dass Käufer von Eigenheimen in dem gekauften Eigenheim wohnen müssen. MIP) als Teil ihrer monatlichen Zahlungen.

FHA MIP variiert je nach Darlehensart und Anzahlung. Das häufigste Szenario ist ein Käufer von Eigenheimen, der ein 30-jähriges FHA-Darlehen mit festem Zinssatz und einer zulässigen Mindestanzahlung von 3,5% verwendet und 0,85 Prozent auf den geliehenen Betrag an Hypothekenversicherungsprämien pro Jahr oder 71 USD pro Monat pro geliehenen 100.000 USD zu zahlen.

Die FHA storniert FHA MIP nach 11 Jahren für Kredite, die mit einer Anzahlung von 10% oder mehr begannen Für alle anderen muss FHA MIP bezahlt werden, bis das Darlehen vollständig ausgezahlt oder refinanziert ist. I. nto ein Nicht-FHA-Darlehen.

Die FHA ist der weltweit größte Versicherer von Hypotheken. Derzeit werden nahezu 1: 4 neue US-Hypotheken versichert.

Überprüfen Sie Ihre FHA-Berechtigung zum Kauf von Eigenheimen (5. Februar 2021).

Informationen zum konventionellen 97 3% -Zahlungsprogramm

Die Das konventionelle 97-Darlehen ist eine weitere Option für niedrige Anzahlungen, die den heutigen Hypothekarkreditnehmern zur Verfügung steht.

Das über Fannie Mae und Freddie Mac verfügbare Programm wurde kürzlich umgerüstet, um billiger und benutzerfreundlicher zu sein.

Beispielsweise steht im Vergleich zum ursprünglichen Conventional 97 die neueste Version sowohl Erstkäufern als auch Wiederholungskäufern zur Verfügung, wobei „Erstkäufer“ als eine Person definiert wird, die in den letzten drei Jahren kein Haus besessen hat.

Diese Definition des Erstkäufers bedeutet, dass Verbraucher, die im letzten Jahrzehnt ein Haus durch Zwangsvollstreckung verloren haben, gemäß den neuen Regeln des Programms für konventionelle 97 berechtigt sein können.

Darüber hinaus, weil Conventional 97 dies zulässt Für Bargeldgeschenke für Anzahlungen müssen Käufer von Eigenheimen keine Anzahlung aus eigenen Mitteln leisten. Gelder können zu 100% vom Nennwert geschenkt werden und Verwandte. Die einzige Voraussetzung ist, dass es sich bei dem Geschenk tatsächlich um ein Geschenk handelt. Anzahlungsdarlehen sind nicht zulässig.

Für berechtigte Kreditnehmer sind die Regeln des Conventional 97-Programms unkompliziert.

Das Conventional 97-Programm erfordert eine Mindestanzahlung von 3%, nur 30-jährige festverzinsliche Hypotheken sind zulässig, und das Darlehen muss für einen Hauptwohnsitz verwendet werden.

Darüber hinaus unterscheidet sich ein konventionelles 97-Darlehen kaum von anderen herkömmlichen Hypothekentypen. Die Kreditnehmer müssen Einkommen und Beschäftigung überprüfen, das Programm kann zur Refinanzierung verwendet werden Ein Haus und eine Beratung für Käufer von Eigenheimen sind nicht erforderlich.

Und wie bei anderen herkömmlichen Krediten müssen Kreditnehmer private Hypothekenversicherungen (Private Mortgage Insurance, PMI) bezahlen, da herkömmliche 97 Kredite weniger als zwanzig Prozent Eigenheimkapital enthalten.

Bei allen konventionellen 97 Darlehen wird der PMI jedoch storniert, wenn das Darlehen einen LTV von 80% erreicht. Das heißt, wenn der Hausbesitzer 20% Eigenkapital in i hat

Überprüfen Sie Ihre konventionelle Kreditwürdigkeit (5. Februar 2021).

Zusätzliche Hypotheken mit niedriger Anzahlung

Die heutigen Hypothekenzinsen sind niedrig und die Mieten steigen landesweit. In vielen US-Märkten lautet die Antwort auf „Soll ich mieten oder kaufen?“ hat sich in Richtung „Kaufen“ verlagert.

Noch besser – Erstkäufer von Eigenheimen haben sofortigen Zugang zu Krediten mit niedrigen Anzahlungen.

In letzter Zeit haben Hypothekengeber die Mindestanforderungen an die Kreditwürdigkeit für die Kreditvergabe reduziert Das beliebte 3,5% ige Anzahlungsdarlehen der FHA; und zwei 3% Anzahlungsprogramme wurden umgerüstet – die Conventional 97- und die Fannie Mae HomeReady ™ -Hypothek.

Fügen Sie diesen beiden Programmen das vom Department of Veterans Affairs unterstützte 100% VA-Darlehen und die Nr -Money-Down, „Rural Housing“ -Darlehen des US-Landwirtschaftsministeriums (USDA), und Sie werden die heutigen Käufer von Eigenheimen finden, bei denen es nicht an Optionen für Wohnungsbaudarlehen mit niedriger und ohne Anzahlung mangelt.

Für Bei vielen Käufern wird die Wahl zwischen Darlehen mit niedriger Anzahlung zwischen dem FHA-Darlehen und dem konventionellen Darlehen 97 getroffen. Dies liegt daran, dass VA-Darlehen nur militärischen Kreditnehmern zur Verfügung stehen. USDA-Darlehen sind auf vorstädtische und ländliche Gebiete mit maximalen Einkommensgrenzen beschränkt. und HomeReady ™ unterliegt ähnlichen Einkommensbeschränkungen.

Heutige FHA- und konventionelle Hypothekenzinsen

Für heutige Käufer von Eigenheimen mit niedriger Anzahlung gibt es Szenarien, in denen das FHA-Darlehen am besten für die Finanzierung geeignet ist. und es gibt Szenarien, in denen der Conventional 97 der klare Gewinner ist. Die Preise für beide Produkte sind gleich ld überprüft und bewertet werden.

Sehen Sie sich jetzt die heutigen realen Hypothekenzinsen an. Ihre Sozialversicherungsnummer ist für den Einstieg nicht erforderlich, und alle Angebote bieten sofortigen Zugriff auf Ihre Live-Kredit-Scores.

Überprüfen Sie Ihren neuen Tarif (5. Februar 2021).