Czy wiesz, że zdrowotne konto oszczędnościowe (HSA) oferuje trzy oddzielne ulgi podatkowe? To może sprawić, że oszczędzanie na kosztach opieki zdrowotnej w HSA będzie mądrym wyborem teraz iw przyszłości.

Rzućmy okiem na rodzinę, która korzysta z planu zdrowotnego o wysokim odliczeniu (HDHP) i zobaczmy, jak ich HSA oszczędności mogą się sumować w pierwszym roku i latach następnych.

| Triple Tax Advantage1 | ||

|---|---|---|

|

1

Przed opodatkowaniem |

2

Wolne od podatku odsetki i zyski z inwestycji |

3

Wolne od podatku płatności za kwalifikowane wydatki medyczne |

Jak działa potrójna korzyść podatkowa

Składki przed opodatkowaniem

Sally i Steve Seaver mają was dwoje ng dzieci. Aby pomóc zaoszczędzić pieniądze na wydatki na zdrowie, przeszli na plan zdrowotny o wysokiej odliczeniu (HDHP), aby skorzystać z niższej składki. Następnie, aby zaplanować wszelkie wydatki z własnej kieszeni, takie jak wizyty lekarskie lub recepty, Sally otworzyła HSA dostępny w ramach planu świadczeń pracodawcy.

Wykorzystując potrącenie z listy płac do finansowania HSA, Sally była w stanie opłacać składki na -podatek – co oznacza, że każdy dolar, który wpłaca z wypłaty, jest dolarem wolnym od podatku, dodawanym do jej HSA. Do końca roku przekazała na konto 4000 USD.

Ponieważ ich składka w wysokości 4000 USD jest wolna od podatku, daje to Seavers dodatkowe 1000 USD możliwości zakupu kosztów leczenia, których nie mieliby bez HSA.

Jak składki przed opodatkowaniem mogą przynieść oszczędności w roku 1 *

Bez HSA Bez HSA  |

Z HSA Z HSA |

|

|---|---|---|

| Dochód odkładany na rodzinne wydatki zdrowotne (przed podatkami) | Dochód odkładany na rodzinne wydatki zdrowotne (przed opodatkowaniem) 4000 USD |

Dochód odkładany na rodzinne wydatki zdrowotne (przed podatkami) 4000 $ |

| Minus 25% federalnego podatku dochodowego | Minus 25% federalnego dochodu podatek 1000 USD |

Minus 25% federalnego podatku dochodowego 0 USD |

| Pozostałe pieniądze na rodzinne wydatki zdrowotne | Pieniądze pozostało na rodzinne wydatki zdrowotne 3000 USD |

Pozostałe pieniądze na rodzinne wydatki zdrowotne 4000 USD |

* Hipotetyczna ilustracja zakłada odliczenie od wynagrodzeń składek HSA, 25% przedziału podatkowego w całym uczestnictwie i nie uwzględnia żadnych RRSO lub efektywna stopa zwrotu. Zmiany stawek podatkowych lub sposobu opodatkowania mogą wpłynąć na wyniki porównawcze. Podejmując jakąkolwiek decyzję, należy wziąć pod uwagę swój horyzont czasowy i przedziały podatku dochodowego, zarówno bieżące, jak i przewidywane, ponieważ mogą one dodatkowo wpłynąć na wyniki porównania. Hipotetyczne wyniki służą wyłącznie do celów ilustracyjnych i nie mają przedstawiać przeszłych ani przyszłych wyników jakiegokolwiek konkretnego instrumentu inwestycyjnego lub konta. Jeśli dokonujesz wpłat przed opodatkowaniem na rzecz HSA, podatki są należne w momencie wypłaty, jeśli aktywa nie są wykorzystywane na kwalifikowane wydatki medyczne. W przypadku kwot zainwestowanych w fundusze powiernicze: zwrot z inwestycji i wartość kapitału będą się wahać, a po umorzeniu mogą być warte więcej lub mniej niż ich pierwotny koszt.

Dochody wolne od podatku

Wszelkie odsetki na koncie są wolne od podatku, co pozwala Seavers zachować więcej pieniędzy na wydatki medyczne, jeśli tego potrzebują. Nawet przy skromnej stopie zwrotu, zarobki mogą się sumować i zwiększyć posiadane pieniądze, aby pokryć ich bieżące koszty medyczne. A ponieważ nie muszą korzystać z HSA, dopóki naprawdę tego nie potrzebują, mogą obserwować, jak ich pieniądze rosną z czasem bez podatku.

Wolne od podatku wypłaty

Zwykle, gdy wpłacasz pieniądze na konto podatkowe, takie jak 401 (k) lub IRA, oczekuje się, że płacić podatki od pieniędzy, gdy zaczniesz dokonywać wypłat. Ale tak nie jest w przypadku HSA. Kiedy Seavers wykorzystują pieniądze z HSA do opłacenia kwalifikowanych wydatków medycznych, nie są opodatkowani od wypłacanych pieniędzy.

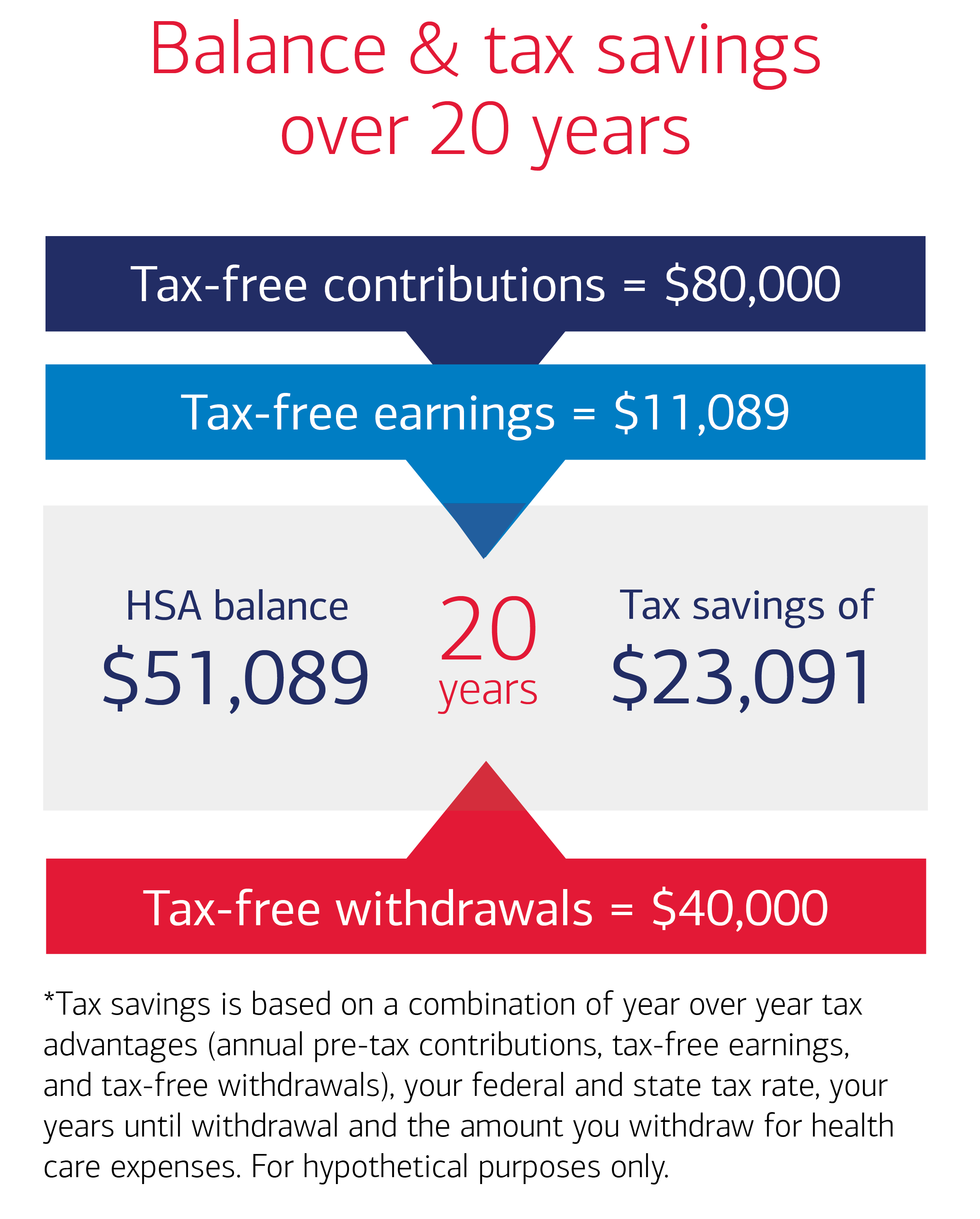

Jak oszczędności HSA sumują się w czasie

Dla Seavers potrójne korzyści podatkowe są ważną częścią planu pomagającego zarządzać ich obecnymi i przyszłymi kosztami opieki zdrowotnej.Jeśli wskaźniki oszczędności i wydatków Sally i Steve są względnie spójne w ciągu następnych 20 lat, mogliby wykorzystać HSA do pokrycia kosztów leczenia na emeryturze.W celach ilustracyjnych spójrzmy na następujące założenia dla Seavers na następne 20 lat:

- Roczne składki HSA: 4000 USD

- Roczne wydatki do opłacenia z oszczędności HSA: 2000 USD

- Federalna stawka lub przedział podatku dochodowego: 25%

- Stawka podatku dochodowego od stanu: 0%

- Stopa procentowa lub średnia roczna stopa zwrotu: 2,5%

Na podstawie tych założeń za 20 lat Seavers może skończyć z ponad 51 000 USD w ich HSA na wydatki medyczne. Przy całkowitym wkładzie 80 000 USD (4 000 rocznie x 20 lat) mogliby zaoszczędzić ponad 20 000 USD na podatkach w tym samym okresie.

Jak potrójna korzyść podatkowa może się opłacić

Łącznie korzyści ze składek przed opodatkowaniem, wolne od podatku zarobki i wolne od podatku wypłaty kwalifikowanych wydatków medycznych mogą przyczynić się do znacznych oszczędności dla Seavers w trakcie kursu 20 lat. Po wypłacie na kwalifikujące się wydatki medyczne Sally i Steve mogli mieć 51 089 dolarów w swoim HSA po 20 latach. A ponieważ użyli HSA, Sally i Steve mieliby łącznie 23 091 dolarów oszczędności podatkowych. Aby zobaczyć, ile Twoje oszczędności mogą się sumować w ciągu najbliższych 20 lat, skorzystaj z naszego kalkulatora salda HSA i oszczędności podatkowych. Ta hipotetyczna ilustracja zakłada 4 000 USD rocznego wkładu HSA przed opodatkowaniem, 2000 USD rocznej wypłaty na kwalifikowane wydatki medyczne, 25% stawki podatku i 2,5 % oprocentowanie całego udziału. Obliczenia całkowitego salda HSA i oszczędności podatkowych zgromadzonych na koniec 20-letniego okresu zakładają, że składki i wypłaty są dokonywane w kwotach ryczałtowych na koniec każdego roku. Zmiany w składkach, wypłatach, stawkach podatkowych i opodatkowaniu zysków z inwestycji mogą mieć wpływ na wyniki. Przy podejmowaniu decyzji należy wziąć pod uwagę swoją sytuację osobistą, horyzont czasowy inwestycji i przedziały podatku dochodowego, zarówno obecne, jak i przewidywane, ponieważ mogą one dodatkowo wpłynąć na wyniki. Hipotetyczne wyniki służą wyłącznie do celów ilustracyjnych i nie mają przedstawiać przeszłych ani przyszłych wyników jakiegokolwiek konkretnego instrumentu inwestycyjnego lub konta. Jeśli dokonujesz składek przed opodatkowaniem na rzecz HSA, podatki są należne w momencie wypłaty, jeśli aktywa nie są wykorzystywane na kwalifikowane wydatki medyczne. W przypadku kwot zainwestowanych w fundusze inwestycyjne zwrot z inwestycji i wartość kapitału będą się wahać, a wartość wykupu może być większa lub niższa od pierwotnego kosztu.