Tudta, hogy az egészségmegtakarítási számla (HSA) három külön adókedvezményt kínál? Ez okos választássá teheti az egészségügyi kiadások megtakarítását a HSA-ban most és a jövőben is.

Vessünk egy gyors pillantást egy családra, amely magasan levonható egészségügyi tervet (HDHP) használ, és megnézhetjük, hogyan működik a HSA-ja. a megtakarítás összeadódhat az első évben és az elkövetkező években is.

| Hármas adókedvezmény1 | ||

|---|---|---|

|

1

Adózás előtt |

2

Adómentes kamat és befektetési jövedelem |

3

Adómentes kifizetések a minősített egészségügyi kiadásokért |

Hogyan működik a hármas adókedvezmény

Adózás előtti hozzájárulások

Sally és Steve Seaver ketten vannak gyermekek. Annak érdekében, hogy pénzt takarítson meg az egészségügyi kiadásokra, átálltak egy magas levonható egészségügyi tervre (HDHP), hogy kihasználják az alacsonyabb díjakat. Ezután a zseben kívüli kiadások, például orvoslátogatások vagy receptek megtervezése érdekében Sally megnyitotta a munkáltatói juttatási terven keresztül elérhető HSA-t.

A bérszámfejtés felhasználásával a HSA finanszírozásához Sally előzetes hozzájárulásokat tudott fizetni. adóalap – vagyis minden dollár, amelyet a fizetéséből befizet, egy adómentes dollár, amelyet hozzáadnak a HSA-hoz. Az év végéig 4000 dollárt fizetett be a számlára.

Mivel a 4000 dolláros hozzájárulásuk adómentes, ez további 1000 dollár vásárlóerőt biztosít a Seavers-nek olyan orvosi kiadásokra, amelyek nem lettek volna HSA nélkül.

Hogyan adózhatnak az adózás előtti hozzájárulások az 1. évben *

HSA nélkül HSA nélkül  |

HSA-val HSA-val |

|

|---|---|---|

| A családi egészségügyi kiadásokra elkülönített jövedelem (adók előtt) | A családi egészségügyi kiadásokra elkülönített jövedelem (adózás előtt) 4 000 USD |

A családi egészségügyi kiadásokra elkülönített jövedelem (adók előtt) 4000 USD |

| Mínusz 25% -os szövetségi jövedelemadó | Mínusz 25% -os szövetségi jövedelem adó 1000 USD |

mínusz 25% -os szövetségi jövedelemadó 0 USD |

| Családi egészségügyi kiadásokra maradt pénz | Pénz maradt a családi egészségügyi kiadásokra 3000 USD |

Pénz a családi egészségügyi kiadásokra 4 000 USD |

* A hipotetikus ábra feltételezi a bérlevonási HSA-járulékokat, 25% -os adósávot a részvétel során, és nem veszi figyelembe THM vagy tényleges megtérülési ráta. Az adókulcsok vagy az adóügyi bánásmód változása befolyásolhatja az összehasonlító eredményeket. Kérjük, bármilyen döntés meghozatalakor vegye figyelembe az időhorizontját és a jelenlegi és a várható jövedelemadó-zárójeleket, mivel ezek tovább befolyásolhatják az összehasonlítás eredményeit. A hipotetikus eredmények csak szemléltető célokat szolgálnak, és nem jelentik egy adott befektetési eszköz vagy számla múltbeli vagy jövőbeli teljesítményét. Ha adózás előtti hozzájárulást fizet egy HSA-hoz, akkor az adókat a visszavonáskor kell megfizetni, ha az eszközöket nem minősített egészségügyi kiadásokra fordítják. Befektetési alapokba fektetett összegek esetében: A befektetési hozam és a tőkeérték ingadozni fog, és beváltásukkor az eredeti költségüknél többet vagy kevesebbet érhet.

Adómentes jövedelem

A számlán szerzett kamat adómentes, így a tengerészek több pénzt tarthatnak az orvosi kiadásokra, ha szükségük van rá. Szerény megtérülési rátával is a bevételek összeadódhatnak és megnövelhetik a rendelkezésükre álló pénzt, hogy fedezzék saját zsebükből származó orvosi költségeiket. És mivel nem kell addig koppintaniuk a HSA-t, amíg valóban nincs rá szükségük, figyelhetik, ahogy pénzük idővel adómentesen növekszik.

Adómentes kivonások

Általában, amikor pénzt fizet egy adókedvezményes számlára, például egy 401 (k) vagy egy IRA-ra, akkor várható hogy adót fizessen a pénzről, ha egyszer elkezdesz kifizetni. De a HSA-val nem ez a helyzet. Amikor a tengerészek HSA-ból származó pénzt használnak szakképzett egészségügyi költségek kifizetésére, nem adóznak az általuk felvett pénz után.

Hogyan alakulnak ki a HSA megtakarításai az idő múlásával

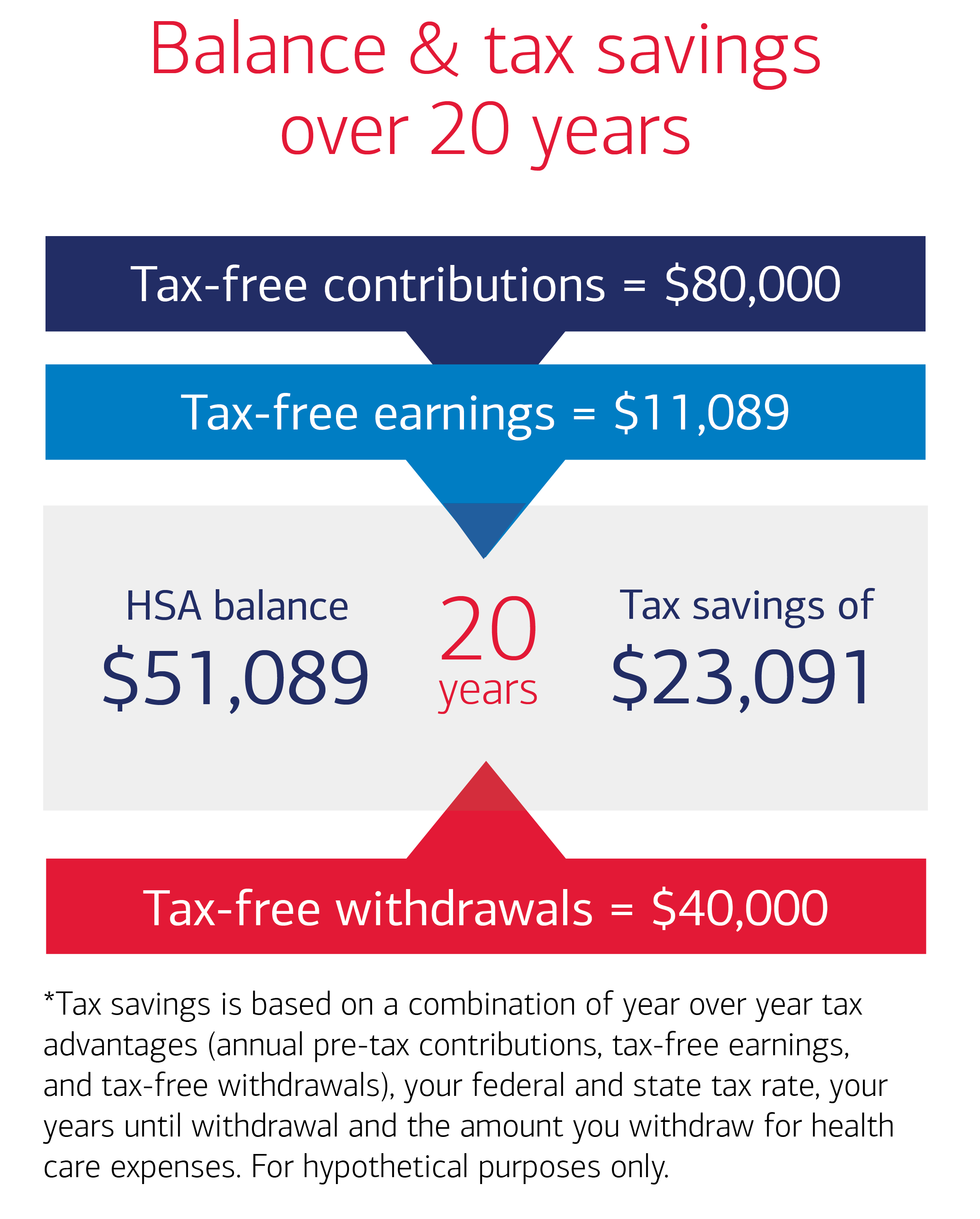

A Seavers számára a hármas adóelőnyök fontos része a tervnek, hogy segítsen kezelni jelenlegi és jövőbeli egészségügyi költségeiket.Ha Sally és Steve megtakarítási és költési arányai viszonylag konzisztensek a következő 20 évben, akkor a HSA-jukat felhasználhatják az orvosi kiadások kifizetésére a nyugdíjuk alatt. Illusztrációként nézzük meg a következő feltételezéseket a Seavers számára a következő 20 évben:

- HSA éves hozzájárulások: 4000 USD

- HSA megtakarítással fizetendő éves kiadások: 2000 USD

- Szövetségi jövedelemadó mértéke vagy zárójel: 25%

- Állami jövedelemadó mértéke: 0%

- Kamatláb vagy átlagos éves megtérülési ráta: 2,5%

Ezen feltételezések alapján 20 év múlva a tengerészek 51 000 dollár fölötti összegre tehetnek szert egészségügyi kiadásukban. Összesen 80 000 dolláros hozzájárulással (évi 4 ezer x 20 év) több mint 20 000 dolláros adót takaríthatnak meg ugyanabban az időszakban.

Hogyan térülhet meg a hármas adókedvezmény

Az adózás előtti hozzájárulások, az adómentes keresetek és a minősített egészségügyi kiadások adómentes kivonásának előnyei együttesen jelentős megtakarításokat jelenthetnek a tengerészek számára a tanfolyam során 20 év. Miután szakképzett orvosi költségekre visszavonták őket, Sally és Steve 20 év után 51 089 dollárral rendelkezhet a HSA-ban. És mivel HSA-t használtak, Sally és Steve összesen 23 091 dollárral rendelkeznének adómegtakarítással. Ha meg szeretné tudni, hogy a megtakarítások összeadódhatnak-e az elkövetkező 20 évben, használja a HSA egyenleg- és adómegtakarítási kalkulátorunkat. Ez a hipotetikus ábra feltételezi, hogy 4000 USD éves adózás előtti HSA-hozzájárulás, 2000 USD éves visszavonás minősített orvosi kiadásokért, 25% -os adókulcs és 2,5 % kamatláb a részvétel során. A HSA teljes egyenlegének és a 20 éves időszak végén felhalmozott adómegtakarításoknak a kiszámítása feltételezi, hogy a hozzájárulások és a visszavonások átalányösszegben kerülnek végrehajtásra minden év végén. A járulékok, a visszavonások, az adókulcsok és a befektetési jövedelem adókezelésének változásai befolyásolhatják az eredményeket. Kérjük, bármilyen döntés meghozatalakor vegye figyelembe személyes helyzetét, befektetési időhorizontját és jövedelemadó-zárójelét, mind a jelenlegi, mind pedig a várható jövedelemadatokat, mivel ezek tovább befolyásolhatják az eredményeket. A hipotetikus eredmények csak szemléltető célokat szolgálnak, és nem jelentik egy adott befektetési eszköz vagy számla múltbeli vagy jövőbeli teljesítményét. Ha adózás előtti hozzájárulást fizet egy HSA-hoz, akkor az adókat a visszavonáskor kell megfizetni, ha az eszközöket nem minősített egészségügyi kiadásokra fordítják. A befektetési alapokba fektetett összegek esetében a befektetési hozam és a tőkeérték ingadozni fog, és a beváltáskor több vagy kevesebb lehet, mint az eredeti költség.