I giorni da pagare in sospeso (DPO) è un rapporto finanziario che calcola il tempo medio richiede a un’azienda di pagare le bollette e le fatture ad altre società e fornitori confrontando i conti da pagare, il costo delle vendite e il numero di giorni in cui le fatture rimangono non pagate.

Definizione – Che cos’è Days Payable Outstanding (DPO)?

In altre parole, DPO indica il numero medio di giorni che un’azienda impiega per pagare le fatture di fornitori e venditori. In genere, questo rapporto viene misurato su base trimestrale o annuale per giudicare il modo in cui vengono gestiti i saldi dei flussi di cassa dell’azienda. Ad esempio, un’azienda che impiega più tempo a pagare le bollette ha accesso ai suoi contanti per un periodo più lungo ed è in grado di fare più cose con esso durante quel periodo.

Ad esempio, supponiamo che l’azienda A acquisti grezzo materiale, utilità e servizi dei suoi fornitori a credito per la fabbricazione di un prodotto. Questo credito o conti da pagare non è dovuto per 30 giorni. Ciò significa che l’azienda può utilizzare le risorse del proprio fornitore e conservare i propri contanti per 30 giorni. Questo denaro potrebbe essere utilizzato per altre operazioni o un’emergenza durante il periodo di pagamento di 30 giorni. Il DPO prende la media di tutti i debiti dovuti in un determinato momento e li confronta con il numero medio di giorni che dovranno essere pagati.

L’importanza del DPO diventa evidente. Un’azienda con un DPO elevato può impiegare la propria liquidità per misure produttive come la gestione delle operazioni, la produzione di più beni o il guadagno di interessi invece di pagare le fatture in anticipo.

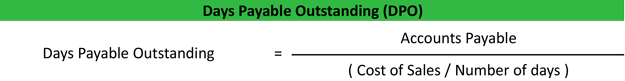

Diamo un’occhiata all’equazione e a come calcolare il DPO.

Formula

La formula dei giorni da pagare in sospeso viene calcolata dividendo i conti da pagare per la derivazione del costo delle vendite e il numero medio di giorni in sospeso. Ecco come appare l’equazione:

Days Payable Outstanding =

Il calcolo DPO è composto da due tre termini diversi.

Contabilità fornitori: è la somma di denaro che un’azienda deve a un venditore o fornitore per un acquisto effettuato a credito. Questo numero totale può essere trovato sul bilancio.

Costo delle vendite: è il costo totale sostenuto dall’azienda per la fabbricazione del prodotto o per portare il prodotto a un livello in cui può essere venduto al cliente. Comprende tutti i costi diretti come materie prime, servizi pubblici, costi di trasporto e affitto direttamente applicabili alla produzione. Questo può essere trovato nel conto economico di un’azienda.

Numero di giorni: questo è il numero effettivo di giorni in cui l’account è pagabile e il costo delle vendite in base (ad esempio 365 giorni).

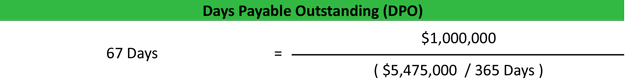

Diamo un’occhiata a un esempio di DPO.

Esempio

Ted possiede un produttore di abbigliamento che acquista materiali da diversi fornitori. Alla fine dell’anno, i suoi conti da pagare in bilancio erano di $ 1.000.000. In media, ha pagato $ 15.000 ($ 5.475.000 / 365 giorni) di fatture ogni giorno. Ted calcola il suo DPO in questo modo:

Ciò significa che Ted paga le sue fatture 67 giorni dopo averle ricevute in media.

Ora rendiamo l’esempio un po ‘più complicato e includiamo i soldi che Ted raccoglierà dai clienti. Di seguito sono riportati alcuni termini relativi ai suoi ultimi acquisti da fornitori e vendite ai clienti.

- Contabilità fornitori: $ 100

- Data di scadenza del cliente: 10 giorni

- Contabilità clienti da vendite a clienti: $ 100

- Scadenza di vendita: 5 giorni

Nell’esempio sopra semplificato, si presume che Ted deve pagare $ 100 in 10 giorni ai suoi fornitori e riceverà $ 100 dai suoi clienti in 5 giorni. Quindi l’impatto netto di queste transazioni sarà che la società potrà trattenere $ 100 per 5 giorni. Ipoteticamente, se il tasso di interesse è dell’1%, in 5 giorni l’azienda può guadagnare $ 1 (1% di $ 100 in 5 giorni) senza nemmeno addebitare un margine ai suoi clienti (ricorda che l’azienda ha acquistato beni per $ 100 e ha venduto il prodotto finito per lo stesso prezzo).

Ci sono diversi fattori in gioco che definiscono il livello di DPO, i principali tra loro sono:

1) Tipo di industria

2 ) Posizionamento competitivo di un’azienda – Un leader di mercato con un potere d’acquisto significativo può negoziare condizioni favorevoli con il proprio fornitore in modo da avere un DPO molto alto.

3) Competitività – se ci sono molti fornitori con poca differenziazione rispetto dovranno offrire un ciclo di pagamento più lungo per ottenere affari da un cliente.

In definitiva, il DPO potrebbe dipendere dal contratto tra il fornitore e l’azienda. Il venditore potrebbe offrire sconti per pagamento anticipato. In tal caso, la società dovrà soppesare l’opzione di detenere il contante anziché usufruire dello sconto.

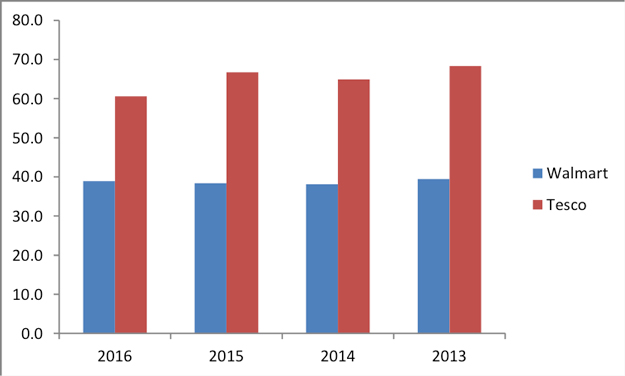

Diamo un’occhiata a un esempio del mondo reale

Considera il caso di Wal-Mart e Tesco.Questi giganti della vendita al dettaglio hanno un peso significativo sul mercato, che consente loro di negoziare accordi migliori con i loro fornitori e di pagare il più tardi possibile. Nel caso di Wal-Mart, il DPO ha oscillato intorno ai 38-39 giorni negli ultimi 3-4 anni, il che implica che Wal-Mart potrebbe in genere pagare i suoi fornitori dopo più di un mese di approvvigionamento dei prodotti da loro. D’altra parte, Tesco ha un DPO di ~ 60 giorni, il che implica due mesi di ritardo nel pagamento ai fornitori. Giorni pagabili in sospeso (unità – numero di giorni)

Analisi e interpretazione

Il DPO è un importante rapporto finanziario che gli investitori considerano per valutare l’efficienza operativa di un’azienda. Un DPO più elevato significa che l’azienda impiega più tempo a pagare i propri fornitori e fornitori rispetto a un’azienda con un DPO più piccolo. Le aziende con DPO elevati hanno vantaggi perché sono più liquide rispetto alle aziende con DPO più piccoli e possono utilizzare il proprio denaro per investimenti a breve termine.

Anche un rapporto elevato presenta degli svantaggi. Venditori e fornitori potrebbero arrabbiarsi perché non vengono pagati in anticipo e rifiutarsi di fare affari con l’azienda o rifiutarsi di concedere sconti. I giorni pagabili in sospeso rappresentano il confine tra il miglioramento del flusso di cassa aziendale e la soddisfazione dei fornitori.

È importante confrontare sempre il DPO di un’azienda con altre società dello stesso settore per vedere se tale società paga le sue fatture troppo rapidamente o troppo lentamente. Se un’azienda paga le fatture in 20 giorni e il settore le paga in 45 giorni, l’azienda è svantaggiata perché non è in grado di utilizzare i suoi contanti fintanto che le altre società del suo settore. Potrebbe voler allungare i periodi di pagamento per migliorare il flusso di cassa purché ciò non significhi perdere uno sconto per pagamento anticipato o danneggiare un rapporto con un fornitore.

Parlando di Wal-Mart, ha un DPO di 39 giorni, mentre la media del settore è ad esempio di 30 giorni. Ciò potrebbe implicare che Wal-Mart sia stata in grado di negoziare condizioni migliori con i fornitori rispetto al settore più ampio. Dobbiamo stare attenti mentre selezioniamo i peer per il confronto. Il DPO può essere influenzato dal mix di prodotti (ad esempio Amazon potrebbe avere un DPO molto elevato a causa della sua attività storica di libri che tende ad avere un ciclo di pagamento più lungo).

Gli investitori confrontano anche il DPO corrente con lo storico dell’azienda gamma. Un calo costante del DPO potrebbe indicare un cambiamento del mix di prodotti, una maggiore concorrenza o una riduzione del potere d’acquisto di un’azienda. Ad esempio, Wal-Mart storicamente ha avuto un DPO fino a 44-46 giorni, ma con l’aumento della concorrenza (soprattutto da parte delle vendite al dettaglio online) è stata costretta ad allentare i termini con i suoi fornitori.

Spiegazioni e precauzioni per l’uso

Un’azienda deve mantenere il delicato equilibrio tra il miglioramento del DPO e il non spingere troppo il proprio fornitore per rovinare completamente il rapporto. Un’azienda può utilizzare diverse tecniche per migliorare il DPO, alcune delle quali sono

1) Identificare i prodotti con il DPO più breve e formulare modi per migliorare il DPO di quel prodotto rinegoziando con il fornitore o cambiando fornitori

2) Modificare il mix di prodotti

3) Ristrutturazione interna del team operativo per migliorare l’efficienza dell’elaborazione dei pagamenti.

In conclusione, Days Payable Outstanding (DPO) è una metrica chiave per analizzare l’efficienza operativa di un’azienda e può fungere da fonte importante per generare rendimenti extra per gli investitori, ma dovrebbe sempre essere vista in relazione al settore e al mix di prodotti. Ad esempio, solo perché un’azienda ha un rapporto più alto di un’altra, non significa che l’azienda stia funzionando in modo più efficiente. L’azienda di livello inferiore potrebbe ottenere sconti anticipati più favorevoli rispetto all’altra società e quindi paga sempre le bollette in anticipo.

È importante tenere a mente tutte queste cose quando si analizza il rapporto dei giorni in sospeso da pagare.