FHA vs prestiti convenzionali

mutuo a pagamento ridotto: prestito FHA o convenzionale 97?

I prestiti FHA sono ottimi per un credito medio-basso. Consentono punteggi di credito a partire da soli 580 con un acconto del 3,5%. Ma è sempre necessaria un’assicurazione ipotecaria FHA.

I prestiti convenzionali sono spesso migliori se si dispone di un ottimo credito o si prevede di rimanere in casa a lungo.

Con un credito nella fascia medio-alta di 600, puoi ottenere un prestito convenzionale 97 con solo il 3% di sconto. E l’assicurazione ipotecaria può essere disdetta in seguito.

Quello giusto per te dipende dai tuoi obiettivi di acquisto della casa e da cosa ti qualifichi.

Verifica l’idoneità all’acquisto della tua casa (5 febbraio 2021)

In questo articolo (Vai a …)

- Prestito convenzionale vs FHA

- FHA vs. grafico di confronto convenzionale

- Punteggio di credito

- Rapporto debito / reddito

- Assicurazione ipotecaria

- Tassi ipotecari

- Pagamenti ipotecari

- FHA vs Q convenzionale & A

- Informazioni sul programma di acconto del 3,5% FHA

- Informazioni sul programma di acconto del 97 3% convenzionale

- Mutui a pagamento ridotto

Prestito convenzionale rispetto a FHA

Ci sono una moltitudine di opzioni di pagamento a basso costo per gli acquirenti di case di oggi. Ma molti sceglieranno un prestito convenzionale con una riduzione del 3% o un prestito FHA con una riduzione del 3,5%.

Allora, quale prestito è migliore? Dipende dalle tue circostanze.

Ecco una breve panoramica di ciò che devi sapere per qualificarti per un prestito convenzionale rispetto a un prestito FHA.

Grafico di confronto tra FHA e 97 convenzionale

| Prestito convenzionale 97 | Prestito FHA | |

| Acconto minimo | 3% | 3,5% |

| Punteggio di credito minimo | 620 | 580 |

| Rapporto massimo debito / reddito | 43% | 50% |

| Limite di prestito per il 2021 (nella maggior parte delle aree) | $ 548.250 | $ 356.362 |

| I limite di reddito | Nessun limite di reddito | Nessun limite di reddito |

| Contributo diretto minimo |

0% (L’acconto e i costi di chiusura possono essere pari al 100% di donazioni, donazioni o prestiti) |

0% (L’acconto e i costi di chiusura possono essere pari al 100% di donazioni, donazioni o prestiti) |

Verifica l’idoneità all’acquisto della tua casa (5 febbraio 2021)

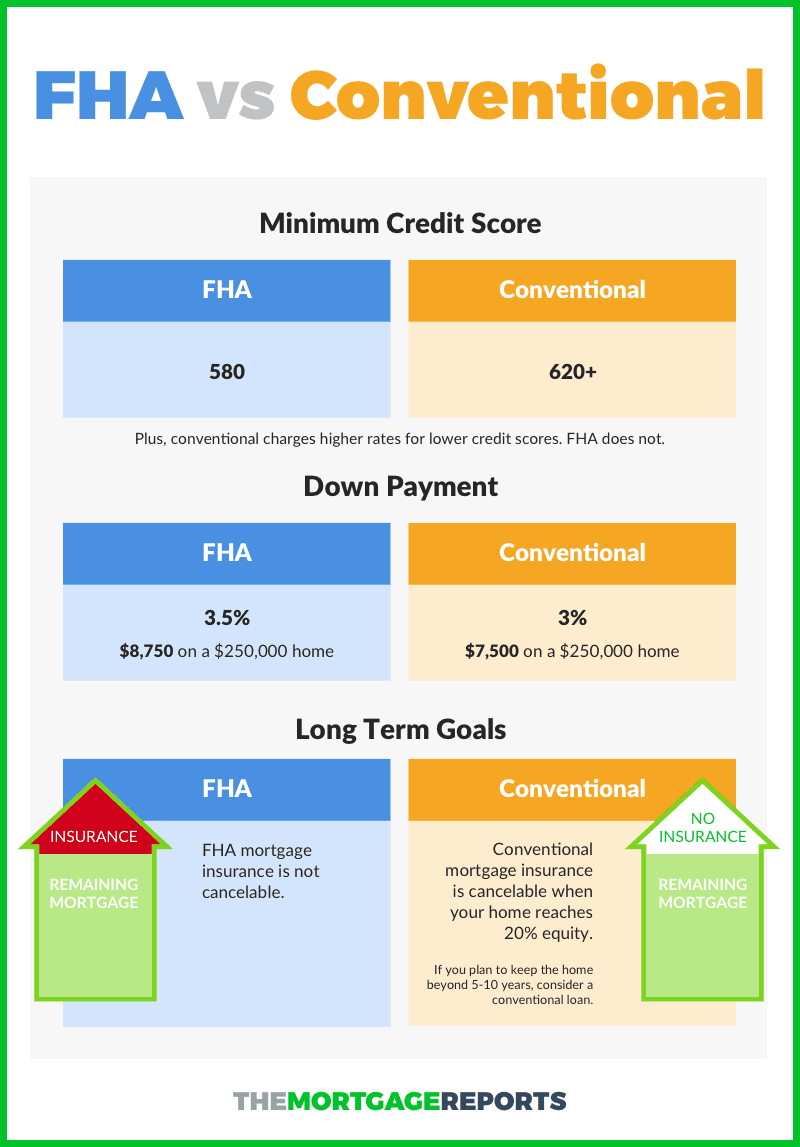

Punteggio di credito

Nel decidere tra un prestito FHA e il prestito convenzionale 97, il tuo punteggio di credito individuale questioni. Questo perché il tuo punteggio di credito determina se sei idoneo al programma; e influisce anche sul pagamento mensile del mutuo.

I requisiti minimi di punteggio di credito per FHA e prestiti convenzionali sono:

- FHA: punteggio di credito 580 con il 3,5% in meno; 500 punteggio di credito con il 10% in meno

- Convenzionale: 620 punteggio di credito

Pertanto, se il tuo punteggio di credito è compreso tra 500 e 620, il prestito FHA è il migliore per te perché è la tua unica opzione disponibile.

Ma se il tuo punteggio di credito è superiore a 620, vale la pena cercare un prestito convenzionale con il 3% in meno. Soprattutto perché, all’aumentare del tuo punteggio di credito, il tasso del mutuo scende.

Rapporto debito / reddito

Un altro fattore da considerare quando si sceglie tra un prestito convenzionale e FHA è il “rapporto debito / reddito”: l’importo del debito devi su base mensile, rispetto al tuo reddito lordo mensile.

I prestiti convenzionali di solito consentono un DTI massimo del 43%, il che significa che i tuoi debiti non assorbono più del 43% del tuo reddito lordo, mentre i prestiti FHA lo consentono un 50% più generoso.

Tuttavia, anche con i prestiti FHA, dovrai guardarti intorno se il tuo rapporto debito / reddito è superiore al 45%, perché è più difficile trovare istituti di credito che lo offrono effettivamente molta flessibilità.

Il rapporto debito / reddito tende a fare la differenza nelle aree costose, come le grandi città, dove i prezzi delle case sono alti.Se stai acquistando da qualche parte come Los Angeles, New York o Seattle, il tuo debito mensile (compresi i costi del mutuo) assorbirà molto più del tuo reddito semplicemente perché le case sono molto più costose.

In tal caso, un prestito FHA con standard più flessibili potrebbe essere più adatto di un prestito convenzionale.

Assicurazione ipotecaria

FHA e prestiti convenzionali addebitano entrambi un’assicurazione ipotecaria. Ma il costo varia a seconda del tipo di prestito che hai e per quanto tempo mantieni il mutuo.

| Prestiti convenzionali | Prestiti FHA | |

| Tipo di assicurazione ipotecaria | Assicurazione ipotecaria privata (PMI) | Mortgage Insurance Premium (MIP) |

| Commissione di assicurazione ipotecaria anticipata | n / a | 1,75% |

| Tasso annuo di assicurazione ipotecaria | Fino al 2,25% del importo del prestito | 0,85% dell’importo del prestito |

| Durata | Fino a quando il prestito raggiunge l’80% LTV | 11 anni (acconto 10% o più) OPPURE Durata del prestito (acconto dal 3,5% al 10%) |

L’assicurazione ipotecaria FHA (chiamata MIP) è uguale per tutti: 0,85% dell’importo del prestito all’anno, con una commissione anticipata una tantum dell’1,75%. L’assicurazione ipotecaria convenzionale (chiamata PMI) varia a seconda del punteggio di credito e del rapporto prestito / valore. Quindi quello più economico per te dipende dalla tua situazione.

L’assicurazione ipotecaria 97 convenzionale passa all’80% del valore del prestito. Ciò significa che, nel tempo, il tuo 97 convenzionale può diventare un valore migliore, soprattutto per i mutuatari con punteggi di credito elevati.

Inoltre, considera gli addebiti iniziali.

La FHA addebita un mutuo separato premio assicurativo al momento della chiusura noto come MIP anticipato. Il MIP anticipato costa l’1,75% della dimensione del prestito, viene aggiunto al saldo e non è recuperabile se non tramite FHA Streamline Refinance.

Il 97 convenzionale non addebita alcuna commissione iniziale equivalente per l’assicurazione ipotecaria. Addebita solo un’assicurazione ipotecaria mensile.

Tassi ipotecari

I tassi ipotecari in genere sembrano più bassi per i prestiti FHA rispetto ai prestiti cartacei convenzionali. Ad esempio, i tassi medi di FHA di oggi sono inferiori al 2,25% (2,75% APR), mentre i tassi convenzionali sono inferiori al 2,75% (2,75% APR), secondo la rete di The Mortgage Reports.

Tuttavia, queste tariffe non possono essere prese per il valore nominale. Primo, perché la tua tariffa sarà probabilmente diversa dalla tariffa media.

In secondo luogo, perché il PMI e il punteggio di credito possono anche influenzare il tasso di interesse e il pagamento del mutuo. Per i prestiti convenzionali, un punteggio di credito inferiore significa un tasso di interesse più elevato. Quindi, se il tuo punteggio è compreso tra 600 e metà, un prestito FHA potrebbe essere più economico.

I prestiti convenzionali basano anche i tassi di assicurazione sui mutui sul tuo punteggio di credito, il che contribuisce a un pagamento mensile più elevato.

Ottieni i tassi ipotecari convenzionali e FHA oggi (5 febbraio 2021)

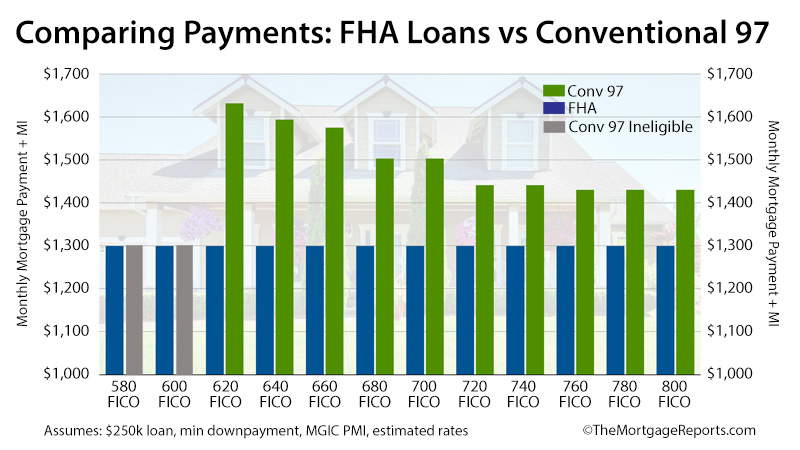

Pagamenti ipotecari

Man mano che il tuo punteggio di credito aumenta, il prestito convenzionale 97 diventa più attraente. Questo perché il tuo tasso ipotecario scende. Di conseguenza, anche i pagamenti mensili e i costi PMI diminuiscono. Questo è diverso da come funzionano i prestiti FHA.

Con un prestito FHA, il tasso ipotecario e il MIP costano lo stesso indipendentemente dal punteggio FICO.

Ciò significa che a breve termine i prestiti FHA spesso vincono.

Supponendo una dimensione del prestito di $ 250.000 e gli attuali tassi ipotecari, i prestiti FHA sono più economici del 10% per i mutuatari con punteggi di credito “eccellenti”. Per i mutuatari con un credito debole, sono più economici del 26%.

Ma a lungo termine, i mutuatari con un punteggio di credito superiore alla media troveranno in genere i prestiti convenzionali 97 più economici rispetto a quelli FHA.

Ricorda, l’assicurazione ipotecaria per prestiti convenzionali può essere annullata con un rapporto prestito / valore del 20%. Ma l’assicurazione mutuo FHA in genere dura l’intera durata del prestito.

Quindi, se rimarrai in casa abbastanza a lungo da raggiungere il 20% di capitale, e soprattutto se hai un buon punteggio di credito, un prestito convenzionale potrebbe essere il tuo opzione più economica a lungo termine.

Verifica la tua casa acquistando eligi bilità (5 febbraio 2021)

FHA vs Q convenzionale & A

Tra FHA e convenzionale, il prestito migliore per te dipende dalle tue circostanze finanziarie.FHA potrebbe essere migliore del convenzionale se hai un punteggio di credito inferiore a 680 o livelli di debito più elevati (fino al 50% DTI). I prestiti convenzionali diventano più attraenti quanto più alto è il tuo punteggio di credito, perché puoi ottenere un tasso di interesse inferiore e un pagamento mensile.

Puoi passare da un prestito FHA a un prestito convenzionale rifinanziando l’ipoteca. Ciò significa che ottieni un nuovo prestito convenzionale per estinguere il tuo prestito FHA esistente. Questo potrebbe avere senso se hai almeno il 20% di equità nella tua casa e un punteggio di credito di 620 o superiore. Quindi, potresti risparmiare passando da un prestito FHA a un prestito convenzionale senza PMI.

Se ottieni un prestito convenzionale con uno sconto del 20% o più, non dovrai pagare per l’assicurazione ipotecaria. Questo è un grande vantaggio rispetto ai prestiti FHA, che richiedono un’assicurazione ipotecaria indipendentemente dall’ammontare dell’acconto.

Il prestito convenzionale 97 ti consente anche di mettere solo il 3% in meno, mentre FHA richiede almeno il 3,5%. E i prestiti convenzionali offrono tassi ipotecari più bassi quanto più alto è il tuo punteggio di credito. Questa è una buona notizia se hai un buon punteggio di credito di 720 o superiore.

I prestiti FHA sono ottimi per i mutuatari che necessitano di un mutuo per la casa con una barra di accesso inferiore. I grandi vantaggi sono che consentono minori acconti (solo il 3,5%) e un punteggio di credito inferiore (580) rispetto ad altri prestiti.

Ma ci sono anche degli svantaggi nei prestiti FHA. Devi pagare un’assicurazione ipotecaria FHA indipendentemente dall’ammontare dell’acconto. E non puoi sbarazzartene a meno che non rifinanziate. Quindi, se hai un ottimo punteggio di credito e / o stai mettendo giù il 20% o più, un prestito FHA probabilmente non è la scelta giusta per te. In tal caso, cerca invece un prestito convenzionale.

I prestiti convenzionali richiedono un punteggio di credito di almeno 620. Ma alcuni istituti di credito potrebbero stabilire i propri requisiti, a partire da 640, 660 o anche superiore. Inoltre, il tuo tasso ipotecario convenzionale sarà migliore quanto più alto è il tuo punteggio di credito. Quindi, soprattutto se il tuo credito è nella fascia più bassa, assicurati di presentarti con diversi istituti di credito per l’offerta migliore.

I prestiti FHA richiedono un punteggio di credito di 580 o superiore nella maggior parte dei casi. Potresti essere in grado di ottenere un prestito FHA con un punteggio di credito di 500-580 se effettui un acconto del 10% o superiore. Ma dovrai cercare il prestatore giusto, perché non tutte le società ipotecarie consentono punteggi in tale intervallo per i prestiti FHA.

I tassi di interesse sui prestiti convenzionali sono in genere leggermente superiori ai tassi dei mutui FHA. Questo perché i prestiti FHA sono garantiti dalla Federal Housing Administration, il che li rende meno “rischiosi” per i finanziatori e consente tassi più bassi. Tuttavia, se hai un ottimo punteggio di credito (superiore a 680, nella maggior parte dei casi) potresti qualificarti per un tasso convenzionale.

Ma devi anche considerare il tasso annuo di assicurazione ipotecaria con ciascun prestito. A seconda del tuo punteggio di credito e dell’acconto, i tassi convenzionali di assicurazione ipotecaria potrebbero essere superiori o inferiori ai tassi di assicurazione FHA. Ciò influirà sul prestito è complessivamente più economico.

Potresti qualificarti per un prestito convenzionale se hai un punteggio di credito di almeno 620; un rapporto debito / reddito del 43% o inferiore; un acconto del 3%; e una storia lavorativa costante di due anni comprovata da dichiarazioni dei redditi e estratti conto bancari. Per qualificarsi per il prestito convenzionale 97 a basso pagamento, è necessario acquistare una proprietà unifamiliare (non sono consentite 2, 3 o 4 unità).

Potresti qualificarti per un prestito FHA se hai un punteggio di credito di 580 o superiore; un rapporto debito / reddito inferiore al 50%; e abbastanza soldi per effettuare almeno un acconto del 3,5%. Hai anche bisogno di un lavoro e di un reddito stabili, comprovati dalle dichiarazioni dei redditi. Puoi ottenere un prestito FHA con proprietà di 1, 2, 3 o 4 unità.

FHA vs infografica convenzionale

Informazioni sul programma di acconto del 3,5% della FHA

La Federal Housing Administration (FHA) non è un prestatore. Piuttosto, è un assicuratore di prestiti. L’agenzia federale è stata fondata nel 1934 ed esiste per sostenere la proprietà di abitazione all’interno delle comunità.

Promettendo un finanziamento accessibile e stabile, la FHA ha stabilito un programma mediante il quale avrebbe assicurato i prestatori statunitensi contro le perdite su un prestito e fornito un prestito più favorevole condizioni per i mutuatari statunitensi.

Oltre 80 anni dopo, la FHA continua a svolgere il proprio ruolo.

I proprietari di case FHA di oggi hanno accesso a prestiti fino a 30 anni; i requisiti minimi di acconto sono a partire dal 3,5%; e i tassi ipotecari FHA battono regolarmente la media del mercato, spesso di un quarto di punto percentuale o più.

Per ottenere il sostegno della FHA, le banche devono solo verificare che i prestiti soddisfino gli standard minimi di prestito FHA, una raccolta di regole che sono più comunemente note come “linee guida sui mutui FHA”.

Le linee guida sui mutui della FHA stabiliscono che gli acquirenti di case idonee devono avere un reddito documentato e verificabile, ad esempio; e richiedono agli acquirenti di casa di vivere nella casa che viene acquistata.

La FHA richiede inoltre che gli acquirenti di casa paghino i premi dell’assicurazione ipotecaria ( MIP) come parte dei pagamenti mensili.

FHA MIP varia in base al tipo di prestito e all’acconto, con lo scenario più comune che prevede l’acquirente di una casa che utilizza un prestito FHA a tasso fisso di 30 anni con un acconto minimo del 3,5% consentito e pagando lo 0,85% dell’importo preso in prestito in premi assicurativi ipotecari ogni anno, o $ 71 al mese per $ 100.000 presi in prestito.

La FHA annulla la FHA MIP dopo 11 anni per i prestiti iniziati con un acconto del 10% o superiore Per tutti gli altri, FHA MIP deve essere pagato fino a quando il prestito non viene completamente pagato o rifinanziato i a un prestito non FHA.

La FHA è il più grande assicuratore di mutui al mondo. Attualmente assicura quasi 1 su 4 nuovi mutui negli Stati Uniti.

Verifica l’idoneità all’acquisto della tua casa FHA (5 febbraio 2021)

Informazioni sul programma di acconto del 3% del 97 convenzionale

Il Il prestito convenzionale 97 è un’altra opzione di acconto ridotta disponibile per i mutuatari di oggi.

Disponibile tramite Fannie Mae e Freddie Mac, il programma è stato recentemente riorganizzato per essere più economico e facile da usare.

Ad esempio, rispetto all’originale Convenzionale 97, la versione più recente è disponibile sia per gli acquirenti alle prime armi che per gli acquirenti abituali, dove “acquirente per la prima volta” è definito come una persona che non ha posseduto una casa negli ultimi tre anni.

Questa definizione di acquirente per la prima volta significa che i consumatori che hanno perso una casa a causa del pignoramento nell’ultimo decennio possono essere idonei per il 97 convenzionale secondo le nuove regole del programma.

Inoltre, poiché il 97 convenzionale lo consente per i regali in contanti per acconti, gli acquirenti di case non sono tenuti a versare un acconto con i propri fondi. I soldi possono essere donati al 100% dalla pari ent e parenti. L’unico requisito è che il regalo sia effettivamente un regalo: i “prestiti” con pagamento anticipato non sono consentiti.

Per i mutuatari idonei, le regole del programma Convenzionale 97 sono semplici.

Il programma Convenzionale 97 richiede un acconto minimo del 3%, sono consentiti solo mutui a tasso fisso di 30 anni e il prestito deve essere utilizzato come residenza principale.

Oltre a ciò, c’è ben poco da distinguere un prestito convenzionale 97 da qualsiasi altro tipo di mutuo convenzionale. I mutuatari sono tenuti a verificare reddito e occupazione; il programma può essere utilizzato per rifinanziare una casa e la consulenza per l’acquirente di una casa non è richiesta.

E, come altri prestiti convenzionali, poiché i prestiti convenzionali 97 presentano meno del venti percento di capitale proprio, richiedono ai mutuatari di pagare un’assicurazione ipotecaria privata (PMI).

Con tutti i 97 prestiti convenzionali, tuttavia, il PMI annulla quando il prestito raggiunge l’80% di LTV. Cioè, quando il proprietario della casa ha il 20% di capitale in i ts home.

Verifica l’idoneità al prestito convenzionale (5 febbraio 2021)

Ulteriori mutui ipotecari con pagamento ridotto

I tassi dei mutui odierni sono bassi e gli affitti stanno aumentando a livello nazionale. In molti mercati statunitensi, la risposta a “Devo affittare o devo comprare?” è passato al “comprare”.

Ancora meglio: gli acquirenti di una casa per la prima volta hanno accesso immediato a prestiti con pagamento ridotto.

Recentemente, gli istituti di credito ipotecario hanno ridotto i requisiti minimi di punteggio di credito per Il popolare prestito con acconto del 3,5% della FHA; e due programmi di acconto del 3% sono stati riorganizzati: il convenzionale 97 e l’ipoteca Fannie Mae HomeReady ™.

Aggiungere a questi due programmi il prestito VA al 100% sostenuto dal Department of Veterans Affairs e il no -money-down, prestito “alloggi rurali” dal Dipartimento dell’Agricoltura degli Stati Uniti (USDA), e troverai gli acquirenti di case di oggi senza carenza di opzioni di mutuo per la casa a basso e senza pagamento anticipato.

Per molti acquirenti, tuttavia, la scelta tra prestiti a basso pagamento sarà tra il prestito FHA e il convenzionale 97. Questo perché i prestiti VA sono disponibili solo per i mutuatari militari, i prestiti USDA sono limitati alle aree suburbane e rurali, con limiti di reddito massimi; e HomeReady ™ ha limitazioni di reddito simili.

FHA di oggi e tassi ipotecari convenzionali

Per gli acquirenti di case a basso pagamento di oggi, ci sono scenari in cui il prestito FHA è ciò che è meglio per il finanziamento; e ci sono scenari in cui il convenzionale 97 è il chiaro vincitore. Le tariffe per entrambi i prodotti dovrebbero Vorrei essere rivisto e valutato.

Dai subito un’occhiata ai tassi reali dei mutui di oggi. Il tuo numero di previdenza sociale non è necessario per iniziare e tutte le quotazioni hanno accesso immediato ai tuoi punteggi di credito in tempo reale.

Verifica la tua nuova tariffa (5 febbraio 2021)