FHA vs prêts conventionnels

Qu’est-ce qui est mieux hypothèque à faible acompte: le prêt FHA ou conventionnel 97?

Les prêts FHA sont parfaits pour un crédit faible à moyen. Ils permettent des scores de crédit à partir de seulement 580 avec un acompte de 3,5%. Mais une assurance hypothécaire FHA est toujours nécessaire.

Les prêts conventionnels sont souvent meilleurs si vous avez un crédit élevé ou si vous prévoyez de rester longtemps dans la maison.

Avec un crédit de moyenne à haute 600, vous pouvez obtenir un prêt conventionnel 97 avec seulement 3% d’acompte. Et l’assurance hypothécaire peut être annulée plus tard.

La solution qui vous convient dépend de vos objectifs d’achat de maison et de ce à quoi vous êtes admissible.

Vérifiez votre admissibilité à l’achat d’une maison (5 février 2021)

Dans cet article (Passer à…)

- Prêt conventionnel vs FHA

- FHA vs. tableau de comparaison classique

- Cotes de crédit

- Ratio d’endettement

- Assurance hypothécaire

- Taux hypothécaires

- Paiements hypothécaires

- FHA vs conventionnel Q & A

- À propos du programme d’acompte de 3,5% de la FHA

- À propos du programme conventionnel d’acompte de 97 3%

- Prêts hypothécaires supplémentaires à faible acompte

Prêt conventionnel vs FHA

Il existe une multitude d’options de mise de fonds pour les acheteurs d’aujourd’hui. Mais beaucoup choisiront soit un prêt conventionnel avec 3% d’acompte ou un prêt FHA avec 3,5% d’acompte.

Alors, quel prêt est le meilleur? Cela dépend de votre situation.

Voici un bref aperçu de ce que vous devez savoir sur la qualification pour un prêt conventionnel par rapport à un prêt FHA.

Tableau de comparaison FHA vs conventionnel 97

| Prêt conventionnel 97 | Prêt FHA | |

| Acompte minimum | 3% | 3,5% |

| Pointage de crédit minimal | 620 | 580 |

| Ratio d’endettement maximal | 43% | 50% |

| Limite de prêt pour 2021 (dans la plupart des régions) | 548 250 USD | 356 362 USD |

| I Limite de revenu | Aucune limite de revenu | Aucune limite de revenu |

| Contribution directe minimale |

0% (L’acompte et les frais de clôture peuvent correspondre à 100% de fonds de cadeau, de subventions ou de prêts) |

0% (L’acompte et les frais de clôture peuvent être constitués à 100% de dons, de subventions ou de prêts) |

Vérifiez votre admissibilité à l’achat d’une maison (5 février 2021)

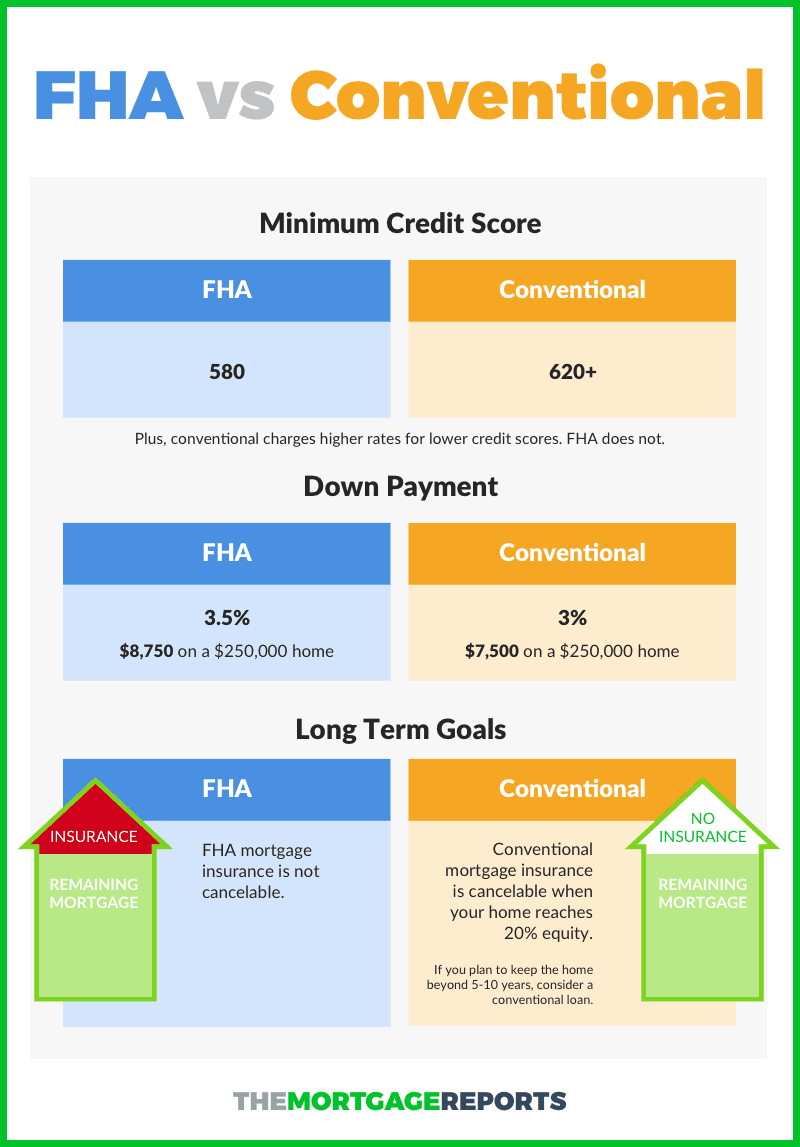

Notes de crédit

Pour choisir entre un prêt FHA et le prêt conventionnel 97, votre pointage de crédit individuel questions. En effet, votre pointage de crédit détermine si vous êtes éligible au programme. et cela affecte également votre paiement hypothécaire mensuel.

Les exigences minimales de pointage de crédit pour les prêts FHA et conventionnels sont:

- FHA: 580 points de crédit avec 3,5% d’acompte; 500 points de crédit avec 10% d’acompte

- Conventionnel: 620 points de crédit

Par conséquent, si votre pointage de crédit est compris entre 500 et 620, le prêt FHA vous convient le mieux car c’est votre seule option disponible.

Mais si votre pointage de crédit est supérieur à 620, cela vaut la peine de rechercher un prêt conventionnel avec 3% d’acompte. Surtout parce que, à mesure que votre pointage de crédit augmente, votre taux hypothécaire diminue.

Ratio d’endettement

Un autre facteur à prendre en compte lors du choix entre un prêt conventionnel et un prêt FHA est votre «ratio dette / revenu»: le montant de la dette que vous vous devez sur une base mensuelle, par rapport à votre revenu brut mensuel.

Les prêts conventionnels autorisent généralement un DTI maximum de 43% – ce qui signifie que vos dettes ne représentent pas plus de 43% de votre revenu brut – tandis que les prêts FHA le permettent un 50% plus généreux.

Cependant, même avec les prêts FHA, vous devrez magasiner si votre ratio dette / revenu est supérieur à 45%, car il est plus difficile de trouver des prêteurs qui offrent réellement beaucoup de flexibilité.

Les ratios dette / revenu ont tendance à faire une plus grande différence dans les zones chères, comme les grandes villes, où les prix des logements sont élevés.Si vous achetez quelque part comme Los Angeles, New York ou Seattle, votre dette mensuelle (y compris les frais d’hypothèque) occupera beaucoup plus de votre revenu simplement parce que les maisons sont beaucoup plus chères.

Dans ce cas, un prêt FHA avec des normes plus flexibles pourrait être un meilleur ajustement qu’un prêt conventionnel.

L’assurance hypothécaire

La FHA et les prêts conventionnels facturent tous deux une assurance hypothécaire. Mais le coût varie en fonction du type de prêt que vous avez et de la durée pendant laquelle vous conservez l’hypothèque.

| Prêts conventionnels | Prêts FHA | |

| Type d’assurance hypothécaire | Assurance hypothécaire privée (PMI) | Prime d’assurance prêt hypothécaire (PMI) |

| Frais d’assurance prêt hypothécaire initiaux | n / a | 1,75% |

| Taux annuel d’assurance prêt hypothécaire | Jusqu’à 2,25% de montant du prêt | 0,85% du montant du prêt |

| Durée | Jusqu’à ce que le prêt atteigne 80% LTV | 11 ans (mise de fonds de 10% ou plus) OU Durée du prêt (acompte de 3,5% à 10%) |

L’assurance hypothécaire FHA (appelée MIP) est la même pour tout le monde: 0,85% du montant du prêt par an, avec des frais initiaux uniques de 1,75%. L’assurance hypothécaire conventionnelle (appelée PMI) varie en fonction de votre pointage de crédit et du ratio prêt / valeur. Donc, le moins cher pour vous dépend de votre situation.

L’assurance hypothécaire conventionnelle 97 disparaît à 80% de la valeur du prêt. Cela signifie qu’au fil du temps, votre Conventional 97 peut devenir une meilleure valeur – en particulier pour les emprunteurs avec des scores de crédit élevés.

Tenez également compte des frais initiaux.

La FHA facture une hypothèque distincte prime d’assurance au moment de la clôture appelée Upfront MIP. Le MIP initial coûte 1,75% de la taille de votre prêt, est ajouté à votre solde et n’est pas récupérable, sauf via le FHA Streamline Refinance.

Le Conventional 97 ne facture aucun frais initial équivalent pour l’assurance prêt hypothécaire. Il ne facture que l’assurance hypothécaire mensuelle.

Taux hypothécaires

Les taux hypothécaires semblent généralement plus bas pour les prêts FHA que pour les prêts conventionnels sur papier. Par exemple, les taux FHA moyens actuels sont aussi bas que 2,25% (2,75% APR), tandis que les taux conventionnels sont aussi bas que 2,75% (2,75% APR), selon le réseau de The Mortgage Reports.

Cependant, ces taux ne peuvent pas être pris au pied de la lettre. Premièrement, parce que votre taux sera probablement différent du taux moyen.

Deuxièmement, parce que le PMI et la cote de crédit peuvent également affecter votre taux d’intérêt et le paiement de votre prêt hypothécaire. Pour les prêts conventionnels, une cote de crédit inférieure signifie un taux d’intérêt plus élevé. Donc, si votre score se situe entre le bas et le milieu des 600, un prêt FHA pourrait être moins cher.

Les prêts conventionnels basent également les taux d’assurance hypothécaire sur votre pointage de crédit, ce qui contribue également à un paiement mensuel plus élevé.

Obtenez les taux hypothécaires conventionnels et FHA aujourd’hui (5 février 2021)

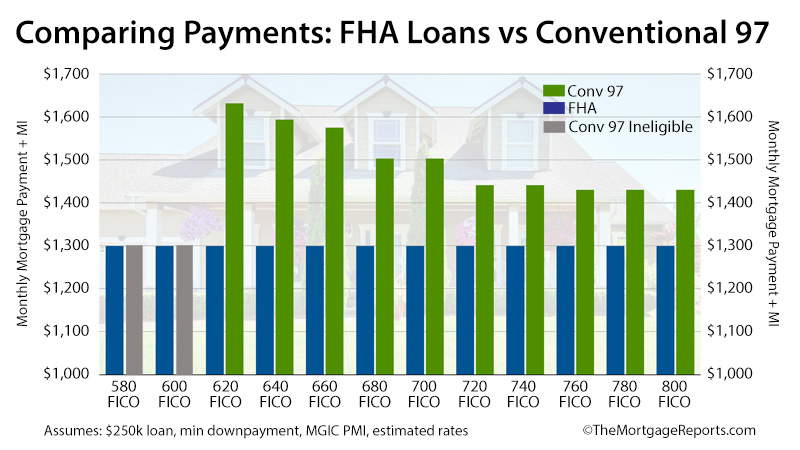

Paiements hypothécaires

À mesure que votre pointage de crédit augmente, le prêt conventionnel 97 devient plus attrayant. C’est parce que votre taux hypothécaire baisse. Et par conséquent, vos paiements mensuels et vos coûts PMI diminuent également. Ceci est différent du fonctionnement des prêts FHA.

Avec un prêt FHA, votre taux hypothécaire et votre PMI coûtent le même prix quel que soit votre score FICO.

Cela signifie qu’à court terme, les prêts FHA gagnent souvent.

En supposant une taille de prêt de 250 000 $ et les taux hypothécaires actuels, les prêts FHA sont 10% moins chers pour les emprunteurs ayant une «excellente» cote de crédit. Pour les emprunteurs dont le crédit est faible, ils sont 26% moins chers.

Mais sur le long terme, les emprunteurs avec une cote de crédit supérieure à la moyenne, les prêts conventionnels 97 seront généralement plus économiques que les prêts FHA.

N’oubliez pas que l’assurance hypothécaire pour les prêts conventionnels peut être annulée à un ratio prêt / valeur de 20%. Mais l’assurance hypothécaire FHA dure généralement toute la durée du prêt.

Donc, si vous restez assez longtemps dans la maison pour atteindre 20% de valeur nette – et surtout si vous avez une bonne cote de crédit – un prêt conventionnel pourrait être votre option moins chère à long terme.

Validez votre achat de maison eligi bility (5 février 2021)

FHA vs Q conventionnel & A

Entre FHA et conventionnel, le meilleur prêt pour vous dépend de votre situation financière.FHA pourrait être meilleur que conventionnel si vous avez une cote de crédit inférieure à 680, ou des niveaux d’endettement plus élevés (jusqu’à 50% DTI). Les prêts conventionnels deviennent plus attrayants plus votre pointage de crédit est élevé, car vous pouvez obtenir un taux d’intérêt et un paiement mensuel inférieurs.

Vous pouvez passer d’un prêt FHA à un prêt conventionnel en refinançant votre hypothèque. Cela signifie que vous obtenez un nouveau prêt conventionnel pour rembourser votre prêt FHA existant. Cela peut être judicieux si vous avez au moins 20% de valeur nette dans votre maison et une cote de crédit de 620 ou plus. Ensuite, vous pourrez peut-être économiser en passant d’un prêt FHA à un prêt conventionnel sans PMI.

Si vous obtenez un prêt conventionnel avec une mise de fonds de 20% ou plus, vous n’aurez pas à payer d’assurance hypothécaire. C’est un gros avantage par rapport aux prêts FHA, qui nécessitent une assurance prêt hypothécaire quel que soit le montant de votre mise de fonds.

Le prêt conventionnel 97 vous permet également de mettre seulement 3% de réduction, tandis que la FHA exige au minimum 3,5%. Et les prêts conventionnels offrent des taux hypothécaires plus bas, plus votre cote de crédit est élevée. C’est une bonne nouvelle si vous avez une bonne cote de crédit de 720 ou plus.

Les prêts FHA sont parfaits pour les emprunteurs qui ont besoin d’un prêt immobilier avec une barre d’entrée plus basse. Les principaux avantages sont qu’ils permettent des acomptes moins élevés (seulement 3,5%) et une cote de crédit inférieure (580) par rapport aux autres prêts.

Mais il y a aussi des inconvénients aux prêts FHA. Vous devez payer une assurance hypothécaire FHA quelle que soit la taille de l’acompte. Et vous ne pouvez pas vous en débarrasser à moins de refinancer. Donc, si vous avez un excellent pointage de crédit et / ou que vous mettez 20% ou plus, un prêt FHA n’est probablement pas le bon choix pour vous. Dans ce cas, envisagez plutôt un prêt conventionnel.

Les prêts conventionnels exigent une cote de crédit d’au moins 620. Mais certains prêteurs peuvent définir leurs propres exigences, à partir de 640, 660 ou même plus. De plus, plus votre cote de crédit sera élevée, plus votre taux hypothécaire conventionnel sera meilleur. Donc, surtout si votre crédit est à l’extrémité inférieure, assurez-vous de vous présenter avec différents prêteurs pour obtenir la meilleure offre.

Les prêts FHA nécessitent une cote de crédit de 580 ou plus dans la plupart des cas. Vous pourriez être en mesure d’obtenir un prêt FHA avec une cote de crédit de 500-580 si vous effectuez un acompte de 10% ou plus. Mais vous devrez rechercher le bon prêteur, car toutes les sociétés de prêts hypothécaires n’autorisent pas les scores de cette fourchette pour les prêts FHA.

Les taux d’intérêt des prêts conventionnels sont généralement un peu plus élevés que les taux hypothécaires FHA. En effet, les prêts de la FHA sont garantis par la Federal Housing Administration, ce qui les rend moins «risqués» pour les prêteurs et permet des taux plus bas. Cependant, si vous avez une bonne cote de crédit (supérieure à 680, dans la plupart des cas), vous pourriez avoir droit à une réduction taux conventionnel.

Mais vous devez également tenir compte du taux annuel d’assurance hypothécaire pour chaque prêt. En fonction de votre pointage de crédit et de votre acompte, les taux d’assurance hypothécaire conventionnels peuvent être supérieurs ou inférieurs aux taux d’assurance FHA. Cela affectera le prêt est globalement moins cher.

Vous pourriez être admissible à un prêt conventionnel si vous avez une cote de crédit d’au moins 620; un ratio dette-revenu de 43% ou moins; un acompte de 3%; et un historique d’emploi régulier de deux ans prouvé par les déclarations de revenus et les relevés bancaires. Pour être admissible au prêt conventionnel 97 à faible mise de fonds, vous devez acheter une propriété unifamiliale (pas de 2, 3 ou 4 unités autorisées).

Vous pourriez être admissible à un prêt FHA si vous avez une cote de crédit de 580 ou plus; un ratio dette / revenu inférieur à 50%; et assez d’argent pour verser au moins 3,5% d’acompte. Vous avez également besoin d’un emploi et d’un revenu stables, prouvés par les déclarations de revenus. Vous pouvez obtenir un prêt FHA avec des propriétés de 1, 2, 3 ou 4 logements.

FHA vs Infographie conventionnelle

À propos du programme d’acompte de 3,5% de la FHA

La Federal Housing Administration (FHA) n’est pas un prêteur. Il s’agit plutôt d’un assureur de prêt. L’agence fédérale a été créée en 1934 et existe pour soutenir l’accession à la propriété au sein des communautés.

Promettant un financement abordable et stable, la FHA a mis en place un programme par lequel elle assurerait les prêteurs américains contre les pertes sur un prêt et fournirait un prêt plus avantageux conditions pour les emprunteurs américains.

Plus de 80 ans plus tard, la FHA continue de remplir son rôle.

Les propriétaires de la FHA d’aujourd’hui ont accès à des prêts pouvant aller jusqu’à 30 ans; les exigences de mise de fonds minimale sont aussi faibles que 3,5%; et les taux hypothécaires de la FHA battent régulièrement la moyenne du marché – souvent d’un quart de point de pourcentage ou plus.

Afin d’obtenir le soutien de la FHA, les banques doivent uniquement vérifier que les prêts respectent les normes de prêt minimales de la FHA, un ensemble de règles plus communément appelées «directives hypothécaires de la FHA».

Les directives hypothécaires de la FHA stipulent que les acheteurs de maison éligibles doivent avoir un revenu documenté et vérifiable, par exemple; et obligent les acheteurs à vivre dans la maison achetée.

La FHA exige également que les acheteurs de maison paient des primes d’assurance hypothécaire ( MIP) dans le cadre de leurs paiements mensuels.

FHA MIP varie en fonction du type de prêt et de l’acompte, le scénario le plus courant étant un acheteur d’une maison utilisant un prêt FHA à taux fixe de 30 ans avec l’acompte minimum autorisé de 3,5% ; et en payant annuellement 0,85% du montant emprunté en primes d’assurance prêt hypothécaire, ou 71 $ par mois pour 100 000 $ empruntés.

La FHA annule le FHA MIP après 11 ans pour les prêts qui ont commencé avec un acompte de 10% ou plus . Pour tous les autres, le FHA MIP doit être payé jusqu’à ce que le prêt soit intégralement remboursé ou refinancé i nà un prêt non FHA.

La FHA est le plus grand assureur de prêts hypothécaires au monde. Il assure actuellement près de 1 nouveau prêt hypothécaire sur 4 aux États-Unis.

Vérifiez votre admissibilité à l’achat d’une maison FHA (5 février 2021)

À propos du programme conventionnel 97 d’acompte de 3%

Le Le prêt conventionnel 97 est une autre option de mise de fonds faible disponible pour les emprunteurs hypothécaires d’aujourd’hui.

Disponible via Fannie Mae et Freddie Mac, le programme a été récemment réorganisé pour être moins cher et plus facile à utiliser.

Par exemple, par rapport à la version originale conventionnelle 97, la version la plus récente est disponible pour les primo-accédants et les acheteurs réguliers, où le terme « premier acheteur » est défini comme une personne qui n’a pas possédé de logement au cours des trois dernières années.

Cette définition du premier acheteur signifie que les consommateurs qui ont perdu une maison en raison de la forclusion au cours de la dernière décennie peuvent être éligibles au conventionnel 97 selon les nouvelles règles du programme.

De plus, parce que le conventionnel 97 le permet pour les cadeaux en espèces pour les acomptes, les acheteurs ne sont pas tenus de verser un acompte sur leurs propres fonds. ents et parents. La seule condition est que le cadeau soit en fait un cadeau – les « prêts » d’acompte ne sont pas autorisés.

Pour les emprunteurs éligibles, les règles du programme Conventional 97 sont simples.

Le programme Conventional 97 nécessite un acompte minimum de 3%, seuls les prêts hypothécaires à taux fixe de 30 ans sont autorisés et le prêt doit être utilisé pour une résidence principale.

À part cela, il y a très peu de choses pour distinguer un prêt conventionnel 97 de tout autre type de prêt hypothécaire conventionnel. Les emprunteurs sont tenus de vérifier leurs revenus et leur emploi; le programme peut être utilisé pour refinancer et, comme les autres prêts conventionnels, comme les prêts conventionnels 97 comportent moins de 20% de valeur nette du logement, ils obligent les emprunteurs à payer une assurance hypothécaire privée (PMI).

Avec tous les prêts conventionnels 97, cependant, PMI est annulé lorsque le prêt atteint 80% LTV. C’est-à-dire lorsque le propriétaire a 20% de capitaux propres dans i ts home.

Vérifiez l’admissibilité à un prêt conventionnel (5 février 2021)

Prêts hypothécaires supplémentaires à faible acompte

Les taux hypothécaires actuels sont bas et les loyers augmentent dans tout le pays. Sur de nombreux marchés américains, la réponse à « Dois-je louer ou devrais-je acheter? » est passé à «acheter».

Encore mieux: les acheteurs d’une première maison ont facilement accès à des prêts à faible mise de fonds.

Récemment, les prêteurs hypothécaires ont réduit les exigences minimales de pointage de crédit pour le Le prêt d’acompte de 3,5% de la FHA et deux programmes de mise de fonds de 3% ont été réorganisés – le prêt hypothécaire conventionnel 97 et le prêt hypothécaire Fannie Mae HomeReady ™.

Ajoutez à ces deux programmes le prêt 100% VA soutenu par le ministère des Anciens Combattants et le non – un prêt «logement rural» avec une mise de fonds du ministère américain de l’Agriculture (USDA), et vous trouverez les acheteurs de maison d’aujourd’hui sans pénurie d’options de prêt immobilier à faible et sans mise de fonds.

Pour de nombreux acheteurs, cependant, le choix parmi les prêts à faible mise de fonds sera entre le prêt FHA et le prêt conventionnel 97. C’est parce que les prêts VA ne sont disponibles que pour les emprunteurs militaires; les prêts USDA sont limités aux zones suburbaines et rurales, avec des limites de revenu maximales; et HomeReady ™ a des restrictions de revenu similaires.

Les taux hypothécaires FHA et conventionnels d’aujourd’hui

Pour les acheteurs de maison à faible mise de fonds d’aujourd’hui, il existe des scénarios dans lesquels le prêt FHA est ce qu’il y a de mieux pour le financement; et il y a des scénarios dans lesquels le conventionnel 97 est clairement le gagnant. Les tarifs pour les deux produits doivent Je vais être examiné et évalué.

Jetez maintenant un œil aux taux hypothécaires réels actuels. Votre numéro de sécurité sociale n’est pas nécessaire pour commencer, et tous les devis sont fournis avec un accès instantané à vos scores de crédit en direct.

Vérifiez votre nouveau taux (5 février 2021)