Você sabia que uma conta poupança saúde (HSA) oferece três benefícios fiscais separados? Isso pode tornar a economia para despesas de saúde em um HSA uma escolha inteligente agora e no futuro.

Vamos dar uma olhada rápida em uma família que usa um plano de saúde de alta franquia (HDHP) e ver como seu HSA a economia pode aumentar no primeiro ano e nos anos seguintes.

| Vantagem fiscal triplo1 | ||

|---|---|---|

|

1

Antes de impostos |

2

Juros livres de impostos e ganhos de investimento |

3

Pagamentos isentos de impostos para despesas médicas qualificadas |

Como funciona a vantagem fiscal tripla

Contribuições antes dos impostos

Sally e Steve Seaver têm dois você ng crianças. Para ajudar a economizar dinheiro para despesas de saúde, eles mudaram para um Plano de Saúde de Alta Franquia (HDHP) para aproveitar o prêmio mais baixo. Em seguida, para planejar quaisquer despesas extras, como consultas médicas ou prescrições, Sally abriu um HSA disponível por meio do plano de benefícios do empregador.

Usando a dedução da folha de pagamento para financiar o HSA, Sally conseguiu fazer contribuições em um pré – base tributária – o que significa que cada dólar que ela contribui com seu contracheque é um dólar livre de impostos adicionado ao seu HSA. Até o final do ano, ela contribuiu com US $ 4.000 para a conta.

Como sua contribuição de $ 4.000 é isenta de impostos, isso dá aos Seavers um adicional de $ 1.000 em poder de compra para despesas médicas que eles não teriam sem um HSA.

Como as contribuições antes dos impostos podem proporcionar economia no ano 1 *

Sem HSA Sem HSA  |

Com HSA Com HSA |

|

|---|---|---|

| Renda reservada para despesas de saúde da família (antes dos impostos) | Renda reservada para despesas de saúde da família (antes dos impostos) $ 4.000 |

Renda reservada para despesas de saúde da família (antes dos impostos) $ 4.000 |

| Menos 25% do imposto de renda federal | Menos 25% da receita federal imposto $ 1.000 |

Menos 25% de imposto de renda federal $ 0 |

| Dinheiro restante para despesas de saúde da família | Dinheiro Restante para despesas de saúde da família $ 3.000 |

Restante para despesas de saúde da família $ 4.000 |

* A ilustração hipotética pressupõe contribuições de HSA para dedução da folha de pagamento, um suporte de imposto de 25% ao longo da participação e não considera qualquer TAEG ou taxa de retorno efetiva. Mudanças nas alíquotas ou no tratamento tributário podem impactar os resultados comparativos. Considere seu horizonte de tempo e faixas de imposto de renda, tanto atuais quanto previstas, ao tomar qualquer decisão, pois podem impactar ainda mais os resultados da comparação. Os resultados hipotéticos são apenas para fins ilustrativos e não pretendem representar o desempenho passado ou futuro de qualquer veículo ou conta de investimento específico. Se você fizer contribuições antes dos impostos para um HSA, os impostos serão devidos no momento da retirada se os ativos não forem usados para despesas médicas qualificadas. Para montantes investidos em fundos mútuos: O retorno do investimento e o valor do principal irão flutuar e, quando resgatado, podem valer mais ou menos do que seu custo original.

Ganhos livres de impostos

Quaisquer juros ganhos na conta são livres de impostos, permitindo que os Seavers guardem mais dinheiro para usar em despesas médicas, se necessário. Mesmo com uma taxa de retorno modesta, os ganhos podem aumentar e aumentar o dinheiro que eles têm em mãos para cobrir seus custos médicos diretos. E como eles não precisam recorrer à HSA até que realmente precisem, eles podem ver seu dinheiro crescer sem impostos ao longo do tempo.

Retiradas isentas de impostos

Normalmente, quando você contribui com dinheiro para uma conta com vantagens fiscais, como 401 (k) ou IRA, você é esperado pagar impostos sobre o dinheiro assim que começar a fazer retiradas. Mas esse não é o caso de um HSA. Quando os Seavers usam dinheiro de sua HSA para pagar despesas médicas qualificadas, eles não são tributados sobre o dinheiro que sacam.

Como as economias da HSA se somam ao longo do tempo

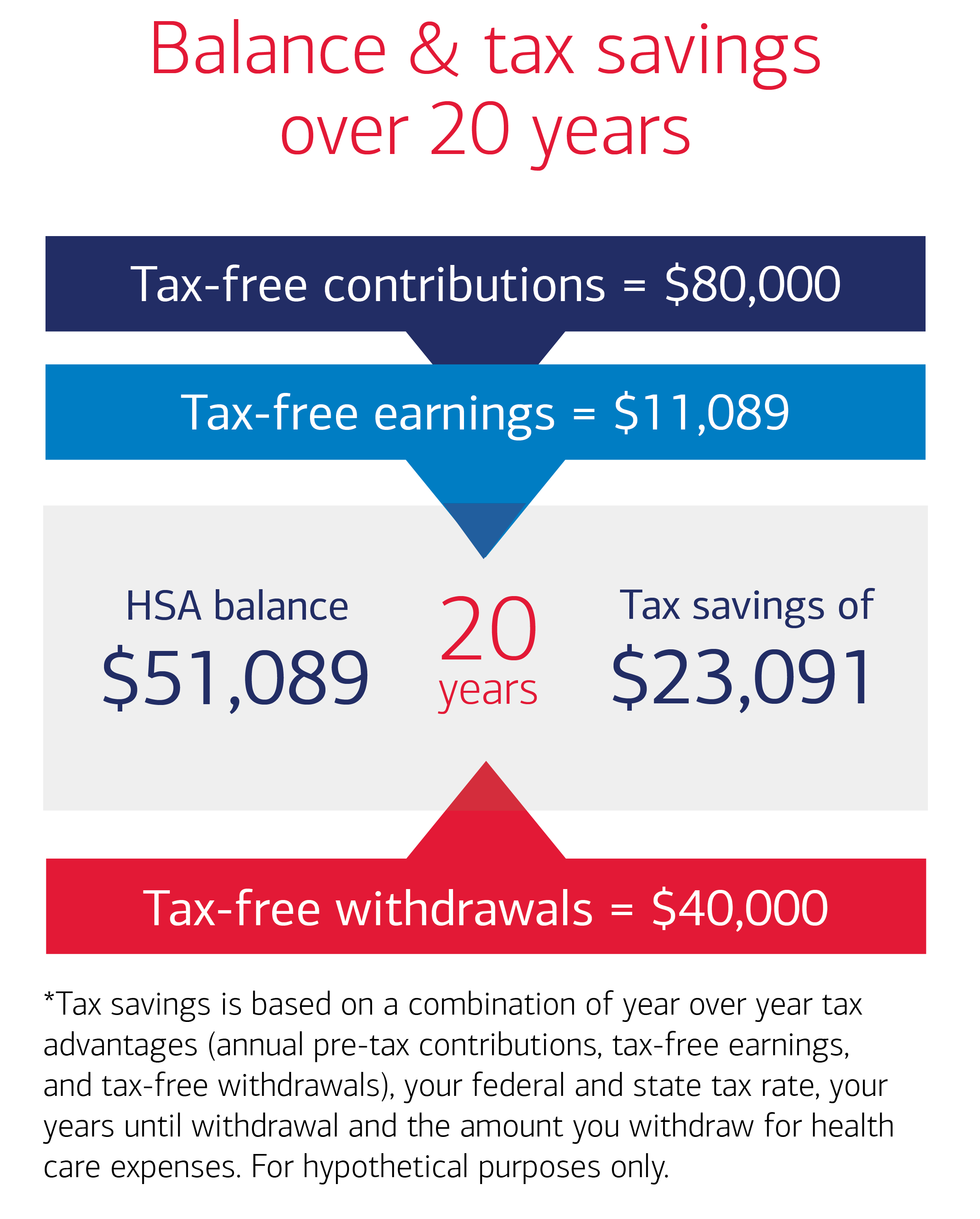

Para os Seavers, as vantagens fiscais triplas são uma parte importante de um plano para ajudar a gerenciar seus custos de saúde atuais e futuros.Se as taxas de poupança e gastos de Sally e Steve forem relativamente consistentes nos próximos 20 anos, eles poderiam usar sua HSA para pagar despesas médicas durante sua aposentadoria. Para fins ilustrativos, vamos examinar as seguintes suposições para os Seavers nos próximos 20 anos:

- Contribuições anuais de HSA: $ 4.000

- Despesas anuais a serem pagas com economias de HSA: $ 2.000

- Taxa de imposto de renda federal ou faixa: 25%

- Taxa de imposto de renda estadual: 0%

- Taxa de juros ou taxa média de retorno anual: 2,5%

Com base nessas suposições, em 20 anos os Seavers poderiam acabar com mais de $ 51.000 em seu HSA para despesas médicas. Com uma contribuição total de $ 80.000 (4.000 por ano x 20 anos), eles poderiam economizar mais de $ 20.000 em impostos no mesmo período.

Como a vantagem fiscal tripla pode ser compensada

Juntos, os benefícios de contribuições antes dos impostos, ganhos livres de impostos e retiradas livres de impostos para despesas médicas qualificadas podem representar uma economia significativa para os Seavers durante o curso de 20 anos. Após suas retiradas para despesas médicas qualificadas, Sally e Steve poderiam ter $ 51.089 em sua HSA após 20 anos. E como usaram uma HSA, Sally e Steve teriam US $ 23.091 em economia total de impostos. Para ver quanto sua economia pode somar nos próximos 20 anos, use nosso saldo de HSA e calculadora de economia de impostos. Esta ilustração hipotética pressupõe uma contribuição de HSA antes de impostos de US $ 4.000, saque anual de US $ 2.000 para despesas médicas qualificadas, taxa de 25% % da taxa de juros ao longo da participação. Os cálculos do saldo total da HSA e da economia fiscal acumulada no final do período de 20 anos pressupõem que as contribuições e retiradas sejam feitas em montantes fixos no final de cada ano. Mudanças nas contribuições, retiradas, alíquotas de impostos e tratamento fiscal dos ganhos de investimentos podem impactar os resultados. Considere sua situação pessoal, horizonte de tempo de investimento e faixas de imposto de renda, tanto atuais quanto previstas, ao tomar qualquer decisão, pois podem impactar ainda mais os resultados. Os resultados hipotéticos são apenas para fins ilustrativos e não pretendem representar o desempenho passado ou futuro de qualquer veículo ou conta de investimento específico. Se você fizer contribuições antes dos impostos para um HSA, os impostos serão devidos no momento da retirada se os ativos não forem usados para despesas médicas qualificadas. Para valores investidos em fundos mútuos, o retorno do investimento e o valor do principal irão flutuar e, quando resgatados, podem valer mais ou menos do que seu custo original.